Ogni trader ne ha bisogno.

Sai cos'è?

Molte volte è la differenza tra successo e fallimento nel mercato.

Guarda il quinto episodio della serie "Traders Whiteboard" e impara dal maestro trader Adam Hewison come incorporare questo elemento chiave nel tuo trading.

===============

Come costruire un piano di trading in quattro punti

Il 'Cosa'

L'aspetto più importante di un piano di trading è la definizione del tipo di trader che sei. E se sei un nuovo trader e non sei del tutto sicuro di che tipo di trader vuoi essere, va bene modificare questo piano man mano che vedi più risultati e hai un'idea migliore della direzione verso cui vuoi muoverti.

Il beneficio che ne deriva è che ti aiuta a rimanere con i piedi per terra. Diciamo che sei un trader tecnico swing, ma con un rapporto NFP imminente vedi un setup particolarmente attraente e decidi che vale la pena di fare un rapido scalpo.

Beh, se lo scalpo non funziona e si subisce una perdita, il "cosa" di un piano di trading serve a ricordarti che hai fatto trading al di fuori della tua zona di comfort.

Il 'Come'

Un piano di trading è inutile senza una definizione di "come" un trader vuole entrare e gestire le posizioni. Questo può essere semplice come "farò scalping delle tendenze", o complesso come "farò scalping con incroci di EMA a 8 periodi sul grafico a 5 minuti quando il prezzo è sotto l'EMA a 34 periodi orari".

Dipende solo da quanto in profondità vuoi essere. Il vantaggio di avere una strategia più ben definita in questa parte del piano ti permette di tornare più tardi per risolvere i problemi se i risultati non soddisfano le tue aspettative. Una strategia più lascamente definita in questa sezione del piano può portare a una mancanza di disciplina quando si stanno effettivamente piazzando operazioni, poiché il trader non ha preso l'impegno della strategia integrandola come parte del suo piano di trading.

Una nota importante: la strategia dovrebbe essere tua, personalizzata per la tua tolleranza al rischio e la tua personalità. Questo dovrebbe anche combaciare con il "cosa" del piano di trading, poiché questo è un'estensione del tipo di trader che sei.

Il "quando

Questa parte del piano è spesso saltata dai trader, poiché molti mercati definiscono in qualche modo quando si è effettivamente in grado di fare trading. Se sei un trader di azioni, beh, devi aderire alle ore di mercato aperto. Anche in questo caso, molti trader scelgono di concentrarsi sulla prima o sull'ultima ora del giorno, perché è qui che spesso si verifica la maggior parte della volatilità.

Ma nel mercato Forex, c'è un po' più di flessibilità a disposizione del trader - e questa non è sempre una cosa positiva. Il mercato FX si muove 24 ore al giorno e spesso mostra caratteristiche diverse in base all'ora del giorno e all'area del mondo che fornisce liquidità.

L'importanza di definire il "quando" di un piano di trading è che permette ai trader di imparare e migliorare le loro strategie e il loro approccio con il minor numero possibile di variabili in movimento. Se un trader normalmente implementa la sua strategia durante la sessione asiatica, ma per qualche motivo non riesce a dormire e si ritrova a fare trading durante l'apertura di Londra con la stessa strategia, sta introducendo un rischio completamente nuovo e sconosciuto nel suo approccio.

Il "perché

L'ultima parte del piano è, secondo me, la più importante. Qui è dove scrivi i tuoi obiettivi e le ragioni per diventare un trader. Questo può essere ambizioso come "Voglio essere un miliardario", o ragionevole come "Voglio sostituire il mio reddito in modo da poter trascorrere più tempo con la mia famiglia". Ti incoraggio fortemente a fissare obiettivi realistici e onesti, altrimenti è quasi impossibile rispettarli. Parlo per esperienza.

Il trading non è facile. Può essere difficile, e duro, e costoso, e frustrante allo stesso tempo. Specialmente quando abbiamo ambienti fondamentali che, come diciamo in Texas, "sono chiari come il fango".

Il "perché" di un piano di trading serve come promemoria del perché si è disposti a passare attraverso il dolore; e quando i tempi diventano difficili o si vede un grande drawdown sul conto, questo può aiutare a fornire la prospettiva del "quadro generale". Questo permette al trader di fare un passo indietro per rendersi conto che le ragioni per cui vuole diventare un trader di successo valgono tutte le prove e le tribolazioni che può affrontare.

Se l'obiettivo non sembra più valere la frustrazione, allora almeno sai che è il momento di fare un passo indietro e rivalutare le tue opzioni, o lasciare.

===============

Ichimoku - Studi sulle nuvole Kumo I

- Ichimoku - su questo indicatore in generale, cosa significa ogni linea di questo indicatore.

- Nuvola di Ichimoku, come usarla nel trading

- Trading Ichimoku - Formazione Ichimoku - Supporto e resistenza con il trading di Ichimoku Cloud

- Kumo Breakout Trading con il sistema Ichimoku.

- Ichimoku contro lamedia mobile Analisi del commercio.

- Analisi del trading Ichimoku vs. media mobile

- Corso di Analisi Tecnica - Modulo 10: Grafici a nuvola: la tecnica Ichimoku

- Ichimoku - inconvenienti di Ichimoku Kinko Hyo

Forum sul trading, sistemi di trading automatico e test di strategie di trading

Analisi tecnica USDJPY 23.06 - 30.06 : Rally che finisce a Ranging

newdigital, 2013.06.27 12:07

Bene ... quello che sto spiegando qui da testo e grafici - è comprensibile per i commercianti. Ma ci sono commercianti e codificatori sul forum. E penso che tutti sappiamo che stanno usando diversi "inglese forex" in alcuni casi. Quindi, sto solo traducendo alcuni termini/parole che sto usando per l'analisi tecnica Ichimoku nel linguaggio del "coding english" :) :

- Tenkan Sen - media mobile del massimo più alto e del minimo più basso degli ultimi 9 giorni di trading. (Alto più alto + Basso più basso) / 2 negli ultimi 9 giorni di trading

- Kijun Sen - media mobile del più alto e del più basso negli ultimi 26 giorni di trading. (Alto più alto + Basso più basso) / 2 negli ultimi 26 giorni di trading.

- Senkou Span A - la media di Tenkan Sen e Kijun Sen, tracciata 26 giorni avanti. (Tenkan Sen + Kijun Sen) / 2 tracciati 26 giorni avanti

- Senkou Span B - la media del massimo più alto e del minimo più basso degli ultimi 52 giorni, tracciata 26 giorni prima. (Alto più alto + Basso più basso) / 2 negli ultimi 52 giorni di trading tracciati 26 giorni avanti.

- Chikou Span - il prezzo di chiusura tracciato 26 giorni dopo.

Forum sul trading, sistemi di trading automatico e strategie di trading di prova

Qualcosa di interessante nel video finanziario ottobre 2013

newdigital, 2013.10.27 15:37

Trading Ichimoku incrocio tenkan-sen kijun-sen parte 2Seconda parte del video sul TK Cross che spiega il Kumo future come filtro sul cross.

==================

Croce Tenkan Sen / Kijun Sen

Il segnale Tenkan Sen / Kijun Sen Cross si verifica quando il Tenkan Sen (linea di svolta) incrocia il Kijun Sen (linea standard).

Un segnale rialzista si verifica quando il Tenkan Sen attraversa da sotto a sopra il Kijun Sen

- Un debole segnale rialzista si verifica quando il cross è sotto il Kumo.

- Un segnale rialzista neutro si verifica quando il cross è dentro il Kumo.

- Un forte segnale rialzista si verifica quando il cross è sopra il Kumo.

- Un debole segnale ribassista si verifica quando il cross è sopra il Kumo.

- Un segnale neutrale ribassista si verifica quando il cross è all'interno del Kumo.

- Un forte segnale ribassista si verifica quando il cross è sotto il Kumo.

Croce di Kijun Sen

Il segnale Kijun Sen Cross si verifica quando il prezzo incrocia il Kijun Sen (linea standard).

Un segnale rialzista si verifica quando il prezzo attraversa da sotto a sopra il Kijun Sen

- Un debole segnale rialzista si verifica quando il cross è sotto il Kumo.

- Un segnale rialzista neutrale si verifica quando il cross è all'interno del Kumo.

- Un forte segnale rialzista si verifica quando il cross è sopra il Kumo.

- Un debole segnale ribassista si verifica quando il cross è sopra il Kumo.

- Un segnale neutrale ribassista si verifica quando il cross è all'interno del Kumo.

- Un forte segnale ribassista si verifica quando il cross è sotto il Kumo.

Forum sul trading, sistemi di trading automatico e strategie di trading di prova

Biblioteche: IncIchimokuOnArray

newdigital, 2014.01.07 07:56

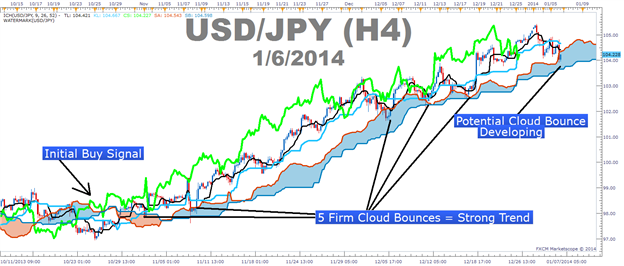

Guarda il prezzo in relazione alla nuvola di Ichimoku (adattato dall'articolo di dailyfx)

- Relazioni tra prezzo e nuvola

- Il prezzo che rimbalza fuori dalla nuvola mostra una tendenza ben sostenuta

- Un esempio di trading Ichimoku con USDJPY

Ichimoku è un indicatore di trend following che quasi chiunque può imparare ad usare con facilità. Quando si fa trading con Ichimoku, spesso si consiglia di iniziare con la nuvola per avere un'idea se il prezzo sta tendendo al rialzo o al ribasso nei punti passati del grafico. Tuttavia, per avere un'idea migliore della forza del trend, è meglio vedere come il prezzo sta reagendo alla nuvola piuttosto che guardare solo dove il prezzo si trova in relazione alla nuvola in qualsiasi momento.

Interazioni tra prezzo e nuvola

USDJPY ha dimostrato una forte tendenza grazie a molteplici rimbalzi della nuvola:

La nuvola è un indicatore dinamico che prende in considerazione due aspetti di una coppia di valute. In un trend rialzista, la linea superiore della nuvola, tradizionalmente conosciuta come Senkou Span A è composta dal punto medio tra la media mobile 9 e 26 basata sui prezzi medi, o Tenkan-Sen & Kijun-Sen, e spinta in avanti di 26 periodi per dare un riferimento alla forza di un movimento. Se il prezzo attuale è sopra la nuvola, allora il prezzo attuale è più forte del punto medio della media mobile 9 & 26 di 26 periodi fa, identificando la forza del trend attuale.

La linea inferiore della nuvola in un trend rialzista, tradizionalmente conosciuta come Senkou Span B, è composta dal punto medio degli ultimi 52 periodi sul grafico ed è anche spinta in avanti di 26 periodi proprio come la linea superiore. Pertanto, se la candela attuale è sopra la nuvola, che è stata creata da 26 periodi fa, allora si può vedere che il prezzo è sopra sia il punto medio della media mobile 9 & 26 sia il punto medio delle ultime 52 sessioni.

Il prezzo che rimbalza fuori dalla nuvola mostra una tendenza ben sostenuta

Il punto chiave di questo articolo è che non è sufficiente sapere semplicemente dove si trova il prezzo in relazione alla nuvola per avere un forte trade basato sul trend. Quello che devi fare è vedere se il prezzo è costantemente su un lato della nuvola o se il prezzo gira su entrambi i lati della nuvola mostrando un trend molto debole o inesistente. Se non c'è coerenza con il prezzo e rimbalza costantemente più in alto dalla nuvola, dimostrando che la nuvola è un supporto e che il trend rialzista è forte, allora è meglio togliere l'Ichimoku dai tuoi grafici perché l'Ichimoku non funziona bene negli intervalli e probabilmente intaserà solo i grafici se non c'è un chiaro trend.

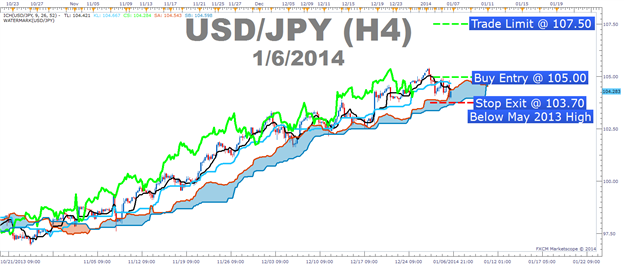

Un esempio di trading con nuvole e prezzi con USDJPY

Entrata per comprare: 105.00 (Breakout attraverso la resistenza)

Stop: 103.70 (minimo recente della price action e sotto il massimo di maggio 2013 - supporto fondamentale)

Limite: 107.50 (Pivot mensile R2)

Se questa è la tua prima lettura del rapporto Ichimoku, ecco una guida definitiva sul versatile indicatore:

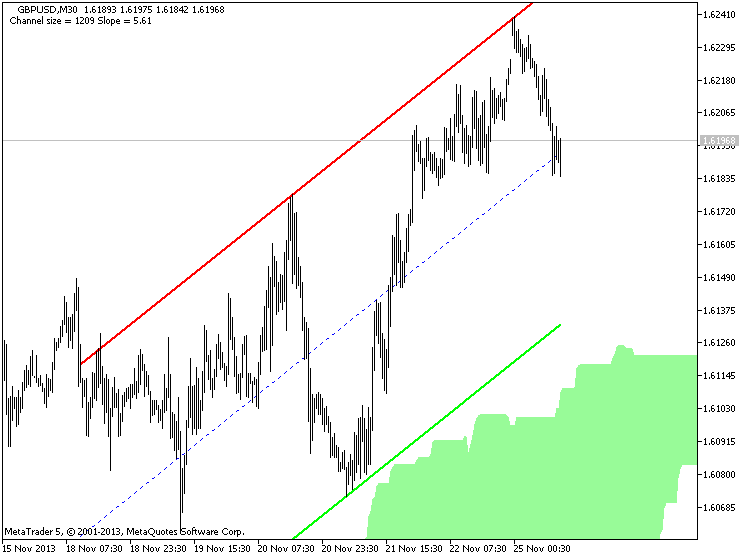

- Corpi di candela completi sopra la nuvola Kumo

- La linea di attivazione (nera) è sopra la linea di base (azzurra) o sta attraversando sotto

- La linea di ritardo è sopra la price action di 26 periodi fa (linea verde brillante)

- La Kumo davanti al prezzo è rialzista e in aumento (nuvola blu = Kumo rialzista)

Come investire usando le Bande di Bollinger

Questo video mostra come utilizzare l'analisi tecnica utilizzando le Bande di Bollinger per investire in azioni

=============

Video :

- The Right Way to Trade Bollinger Bands (Come inventore delle bande di Bollinger, l'analista John Bollinger discute alcuni dei malintesi sul trading delle bande e su come usarle su più time frame può essere vantaggioso).

- Inversioni con le bande di Bollinger

- Come fare trading con le Bande di Bollinger estreme nel Forex

- Come fare trading con le Bande di Bollinger - Azioni, Futures, Forex

- Come fare trading con le Bande di Bollinger nel Forex

- Bande di Bollinger e Forex

- Bande di Bollinger - Come padroneggiare le Bande di Bollinger

=============

Libro :

Forum sul trading, sistemi di trading automatico e strategie di trading di prova

Qualcosa di interessante da leggere gennaio 2014

newdigital, 2014.01.16 10:26

Bollinger su Bollinger Bands Copertina rigida di

Nel corso degli ultimi due decenni, migliaia di trader veterani sono arrivati a considerare le Bande di Bollinger come lo strumento più rappresentativo**e affidabile** per valutare l'azione dei prezzi prevista. Ora, nel tanto atteso Bollinger on Bollinger Bands, John Bollinger stesso spiega come utilizzare questa straordinaria tecnica per confrontare efficacemente i movimenti dei prezzi e degli indicatori.

I trader possono guardare a questo libro orientato alle tecniche per centinaia di intuizioni preziose, tra cui:

- Analisi degli indicatori primari derivati dalle Bande di Bollinger %b e BandWidth

- Come i trader possono usare le Bande di Bollinger per lavorare con invece che contro i modelli di trading comunemente incontrati

- Uso strategico delle Bande di Bollinger nel programma di trading a breve, medio e lungo termine

- Tre sistemi di trading basati sulle Bande di Bollinger

Comprendendo come incorporare le tecniche di Bollinger nella propria strategia di investimento, gli investitori aumenteranno notevolmente la loro capacità di ignorare le emozioni, spesso costose, e arrivare a decisioni razionali supportate sia dai fatti che dall'ambiente di mercato sottostante.

Forum sul trading, sistemi di trading automatizzati e strategie di trading di prova

Indicatori: Bande di Bollinger ®

newdigital, 2013.08.06 13:49

Indicatore di trading Forex Bande di Bollinger

Sviluppato da John Bollinger.

L'indicatore Bollinger Bands agisce come una misura della volatilità. Questo indicatore è un indicatore di sovrapposizione del prezzo. L'indicatore consiste di tre linee; la linea centrale (media mobile), una linea superiore e una linea inferiore. Queste tre bande racchiudono il prezzo e il prezzo si muove all'interno di queste tre bande.

Questo indicatore forma bande superiori e inferiori intorno a una media mobile. La media mobile predefinita è la 20-SMA. Questo indicatore usa il concetto di deviazioni standard per formare le loro bande superiori e inferiori.

L'esempio è mostrato qui sotto.

Indicatore Bande di Bollinger

Poiché la deviazione standard è una misura della volatilità e la volatilità del mercato è dinamica, le bande continuano a regolare la loro larghezza. Bassa volatilità significa che la deviazione standard è più bassa e le bande si contraggono.

Le Bande di Bollinger utilizzano l'azione dei prezzi per fornire una grande quantità di informazioni. Le informazioni fornite da questo indicatore includono:

- Periodi di bassa volatilità - fase di consolidamento del mercato forex.

- Periodi di alta volatilità - tendenze estese, mercati forex in tendenza.

- Livelli di supporto e resistenza.

- Punti di acquisto e vendita.

Questa è la parte 2 della serie di video che mostra come utilizzare l'analisi tecnica utilizzando le Bande di Bollinger per investire in azioni.

Forum sul trading, sistemi di trading automatico e strategie di trading di prova

Indicatori: Bande di Bollinger ®

newdigital, 2013.08.06 13:51

Come funziona l'indicatore Bande di Bollinger

Il calcolo delle Bande di Bollinger utilizza la deviazione standard per tracciare le bande, il valore predefinito utilizzato è 2.

Calcolo

- La linea centrale è una media mobile semplice

- La linea superiore è: Linea mediana + Deviazione standard

- La linea inferiore è: Linea mediana - Deviazione standard

Bollinger considerava il miglior default per il suo indicatore come media mobile a 20 periodi e le bande vengono poi sovrapposte all'azione del prezzo.

La deviazione standard è un concetto di statistica. Ha origine dalla nozione di distribuzione normale. Una deviazione standard dalla media, in più o in meno, racchiuderà il 67,5% di tutti i movimenti di prezzo. Due deviazioni standard dalla media, in più o in meno, racchiuderanno il 95% di tutti i movimenti di prezzo.

Questo è il motivo per cui l'indicatore Bollinger Bands usa la deviazione standard di 2 che racchiuderà il 95% di tutta l'azione del prezzo. Solo il 5% dell'azione del prezzo sarà al di fuori delle bande, questo è il motivo per cui i trader aprono o chiudono le operazioni quando il prezzo colpisce una delle bande esterne.

La funzione principale dell'indicatore Bande di Bollinger è quella di misurare la volatilità. Ciò che i limiti superiore e inferiore delle Bande di Bollinger cercano di fare è di confinare l'azione del prezzo fino al 95% dei possibili prezzi di chiusura

Questo indicatore confronta l'attuale prezzo di chiusura con la media mobile del prezzo di chiusura. La differenza tra loro è la volatilità del prezzo corrente rispetto alla media mobile. La volatilità aumenterà o diminuirà la deviazione standard.

Forum sul trading, sistemi di trading automatizzati e strategie di trading di prova

Indicatori: Bande di Bollinger ®

newdigital, 2013.08.06 13:57

Bollinger Bands Indicatore Bulge e Squeeze Analisi Tecnica

Le Bande di Bollinger sono autoregolanti, il che significa che le bande si allargano e si restringono a seconda della volatilità.

La deviazione standard è la misura statistica della volatilità usata per calcolare l'allargamento o il restringimento delle bande. La deviazione standard sarà più alta quando i prezzi cambiano significativamente e più bassa quando i mercati sono più calmi.

- Quando la volatilità è alta le bande si allargano.

- Quando la volatilità è bassa le Bande si restringono.

La compressione di Bollinger

L'assottigliamento delle bande è un segno di consolidamento ed è noto come Bollinger band squeeze.

Quando le Bande di Bollinger mostrano una deviazione standard stretta è di solito un momento di consolidamento, ed è un segnale che ci sarà un breakout dei prezzi e mostra che le persone stanno regolando le loro posizioni per un nuovo movimento. Inoltre, più a lungo i prezzi rimangono all'interno delle bande strette, maggiore è la possibilità di un breakout

Il rigonfiamento di Bollinger

L'allargamento delle bande è un segno di un breakout ed è noto come Bulge.

Le bande di Bollinger che sono molto distanti tra loro possono servire come segnale che un'inversione di tendenza si sta avvicinando. Nell'esempio qui sotto, le bande diventano molto larghe come risultato dell'alta volatilità sullo swing al ribasso. La tendenza si inverte quando i prezzi raggiungono un livello estremo secondo la statistica e la teoria della distribuzione normale. Il "rigonfiamento" predice il passaggio al downtrend.

Ichimoku - Conferme multiple

- Ichimoku - su questo indicatore in generale, cosa significa ogni linea di questo indicatore.

- Nuvola di Ichimoku, come usarla nel trading

- Ichimoku Trading - Formazione Ichimoku - Supporto e resistenza con il trading di Ichimoku Cloud

- Kumo Breakout Trading con il sistema Ichimoku.

- Ichimoku contro lamedia mobile Analisi del commercio.

- Analisi del trading Ichimoku vs. media mobile

- Corso di analisi tecnica - Modulo 10: Grafici a nuvola: la tecnica Ichimoku

- Ichimoku - Svantaggi di Ichimoku Kinko Hyo

- Ichimoku - Scenari ideali di Ichimoku

Forum sul trading, sistemi di trading automatico e test di strategie di trading

Indicatori: Nuvola di Ichimoku

newdigital, 2013.11.25 12:23

Ichimoku Cloud (basato sull'articolo The Definitive Guide to Trading Trends with Ichimoku Cloud)

A molti trader viene chiesto di quale indicatore non vorrebbero mai fare a meno. La risposta non ha mai vacillato perché c'è un indicatore che illustra chiaramente il trend corrente, aiuta a cronometrare le entrate, mostra supporto e resistenza, chiarisce il momentum e mostra quando un trend ha probabilmente invertito. Questo indicatore è Ichimoku Kinko Hyo o più casualmente conosciuto come Ichimoku.

Ichimoku è un indicatore tecnico o grafico che è anche un sistema di trading di tendenza in sé e per sé. Il creatore dell'indicatore, Goichi Hosada, ha introdotto Ichimoku come un indicatore "one glance" in modo che in pochi secondi si è in grado di determinare se un trend negoziabile è presente o se si dovrebbe aspettare un set-up migliore su una coppia specifica.

Prima di scomporre i componenti dell'indicatore in modo chiaro e comprensibile, ci sono alcune cose utili da capire. Ichimoku può essere usato sia nei mercati in rialzo che in quelli in ribasso e può essere usato in tutti i time frame per qualsiasi strumento di trading liquido. L'unico momento per non usare Ichimoku è quando non è presente una chiara tendenza.

Iniziare sempre con le nuvole

La nuvola è composta da due linee dinamiche che sono destinate a servire molteplici funzioni. Tuttavia, lo scopo principale della nuvola è quello di aiutarvi a identificare la tendenza del prezzo corrente in relazione all'azione del prezzo passato. Dato che proteggere il tuo capitale è la battaglia principale che ogni trader deve affrontare, la nuvola ti aiuta a piazzare gli stop e a riconoscere quando dovresti essere rialzista o ribassista. Molti trader si concentrano sulle candele o sull'analisi dell'azione dei prezzi intorno alla nuvola per vedere se un'inversione decisiva o un modello di continuazione sta prendendo forma.

In termini più semplici, i trader che utilizzano Ichimoku dovrebbero cercare ingressi di acquisto quando il prezzo è sopra la nuvola. Quando il prezzo è sotto la nuvola, i trader dovrebbero cercare correzioni temporanee più in alto per inserire un ordine di vendita nella direzione del trend. La nuvola è la pietra angolare di tutta l'analisi Ichimoku e come tale è l'aspetto più vitale dell'indicatore.

Entrate a tempo con il trigger e la linea di base

Una volta che si è costruito un bias per cercare segnali di acquisto o di vendita con la nuvola, si può passare alle due medie mobili uniche fornite da Ichimoku. La media mobile veloce è una media mobile a 9 periodi e la media mobile lenta è una media mobile a 26 periodi per impostazione predefinita. La particolarità di queste medie mobili è che, a differenza delle loro controparti occidentali, il calcolo è costruito sui prezzi medi invece che sui prezzi di chiusura. Mi riferisco spesso alla media mobile veloce come linea di innesco e alla media mobile lenta come linea di base.

I componenti di Ichimoku sono introdotti in un ordine specifico perché è così che si dovrebbe analizzare o negoziare il mercato. Una volta confermato il trend riconoscendo che il prezzo è sotto o sopra la nuvola, si può passare alle medie mobili. Se il prezzo è sopra la nuvola e il trigger incrocia sopra la linea di base, si ha un segnale di acquisto. Se il prezzo è sotto la nuvola e il trigger incrocia sotto la linea di base, si ha un segnale di vendita.

Confermare le entrate con la misteriosa linea di ritardo

Oltre al mistero della nuvola, la lagging line spesso confonde i trader. Questo non dovrebbe essere il caso in quanto si tratta di una linea molto semplice che è la chiusura della candela corrente spinta indietro di 26 periodi. Studiando Ichimoku, ho scoperto che questa linea è stata considerata dalla maggior parte dei traders tradizionali giapponesi che utilizzano principalmente Ichimoku come uno dei componenti più importanti dell'indicatore.

Una volta che il prezzo ha rotto sopra o sotto la nuvola e la linea di attivazione sta attraversando la linea di base con il trend, si può guardare alla linea in ritardo come conferma. La lagging line può confermare al meglio l'operazione rompendo sopra la nuvola in un nuovo trend rialzista o sotto la nuvola in un trend ribassista in via di sviluppo. Guardando sopra, si può vedere che il trend spesso si rafforza bene dopo che la lagging line sfonda la nuvola. Un altro vantaggio di usare la lagging line come indicatore di conferma è che la lagging line può costruire pazienza e disciplina nel tuo trading perché non inseguirai la spinta iniziale ma aspetterai che la correzione si compia prima di entrare nella direzione della tendenza generale.

Trading con Ichimoku Lista di controllo

Ora che conosci i componenti di Ichimoku, ecco una lista di controllo che puoi stampare o usare per conservare i componenti principali di questo sistema dinamico di trend following:

Lista di controllo Ichimoku:

1.Dov'è il prezzo in relazione alla nuvola?

- Sopra la nuvola - filtrata per segnali di solo acquisto

- 2. Nella nuvola - essere cauti ma pronti a saltare sul trend precedente o a perfezionare una posizione attuale. cosa le formazioni di candele a bastone pesantemente

- 1. Sotto la nuvola - filtrato per operazioni short

2. Il prezzo è costantemente su un lato della nuvola o sta girando costantemente su entrambi i lati?

- L'Ichimoku è usato al meglio con tendenze chiare e dovrebbe essere messo da parte durante i mercati che oscillano.

3. Quale livello di Ichimoku vorresti usare per piazzare il tuo stop?

- Se usi Ichimoku anche per piazzare gli stop, puoi usare la nuvola o la linea di base.

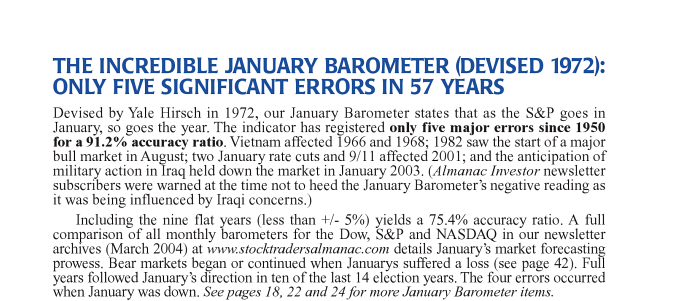

Questo è il video di oggi sul Barometro di gennaio:

Timing del mercato azionarioForum sul trading, sistemi di trading automatico e test di strategie di trading

newdigital, 2014.02.03 17:24

Non ho mai saputo di questo indicatore fondamentale ... così -

Barometro di gennaio - (da wikipedia) : "Il barometro di gennaio è l'ipotesi che la performance del mercato azionario nel mese di gennaio (in particolare negli Stati Uniti) predice la sua performance per il resto dell'anno. Quindi, se il mercato azionario sale in gennaio, è probabile che continui a salire entro la fine di dicembre. Il barometro di gennaio è stato menzionato per la prima volta da Yale Hirsch nel 1972".

Questa è la pagina # 16 di edizione 2008 di questo libro(Almanacco del trader 2008) :

Questo è gennaio così ...

Questo è il 5° video di una serie sui rapporti economici creata per tutti i mercati, o per coloro che hanno semplicemente un interesse per l'economia. In questa lezione copriamo il rapporto ISM Manufacturing.

============

Parti precedenti:

- 01: NON FARM PAYROLL (Parte 1) - RAPPORTI ECONOMICI PER TUTTI I MERCATI

- 02: NON FARM PAYROLL (Parte 2) - RAPPORTI ECONOMICI PER TUTTI I MERCATI

- 03: ALTRI DUE RAPPORTI SULLA DISOCCUPAZIONE

- 04: INDICE DEI PREZZI ALLA PRODUZIONE

============

Descrizione #1 :

L'indice ISM (indice dell'Institute of Supply Management, ex NAPM - National Association of Purchasing Managers) è l'indice dell'attività economica.

Le cifre dell'ISM superiori a 50 sono solitamente considerate un indicatore di espansione, mentre i valori inferiori a 50 indicano una contrazione. Di solito, quando l'ISM si avvicina a 60 gli investitori cominciano a preoccuparsi di un possibile surriscaldamento economico, dell'aumento dell'inflazione e delle misure corrispondenti (aumento dei tassi) da parte della Federal Reserve Bank. Cifre inferiori a 40 comportano discorsi sulla recessione.

L'ISM viene rilasciato poco prima dell'annuncio dei dati sulla disoccupazione, ed è spesso usato per perfezionare i dati del Bureau of Labor Statistics.

- Frequenza di rilascio: mensile.

- Programma di rilascio: 10:00 EST, il primo giorno lavorativo del mese.

- Fonte: Istituto per la gestione della fornitura.

============

Descrizione #2 :

- Fonte: Istituto per la gestione dell'offerta

- Misure : Livello di un indice di diffusione basato su un sondaggio tra i responsabili degli acquisti dell'industria manifatturiera

- Effetto abituale : effettivo > previsione = buono per la valuta

- Frequenza : Rilasciato mensilmente, il primo giorno lavorativo dopo la fine del mese

- Perché i trader ci tengono: E' un indicatore principale della salute economica - le imprese reagiscono rapidamente alle condizioni del mercato, e i loro responsabili degli acquisti detengono forse la visione più attuale e rilevante della visione dell'economia da parte dell'azienda

- Chiamato anche : Rapporto ISM manifatturiero sul business

============

Forum sul trading, sistemi di trading automatico e strategie di trading di prova

newdigital, 2014.01.17 15:52

Come i Forex News Traders usano i numeri ISM (adattato dall'articolo di dailyfx)

- L'Institute for Supply Management (ISM) è stato fondato nel 1915 ed è il primo istituto di supply management al mondo.

- Servendo 40.000 professionisti del business in più di 90 paesi, ISM si concentra sulla gestione della catena di approvvigionamento.

- I trader di Forex fanno molto affidamento sul rilascio da parte dell'ISM del loro Purchasing Managers Index (PMI) il primo giorno lavorativo di ogni mese per valutare la crescita economica.

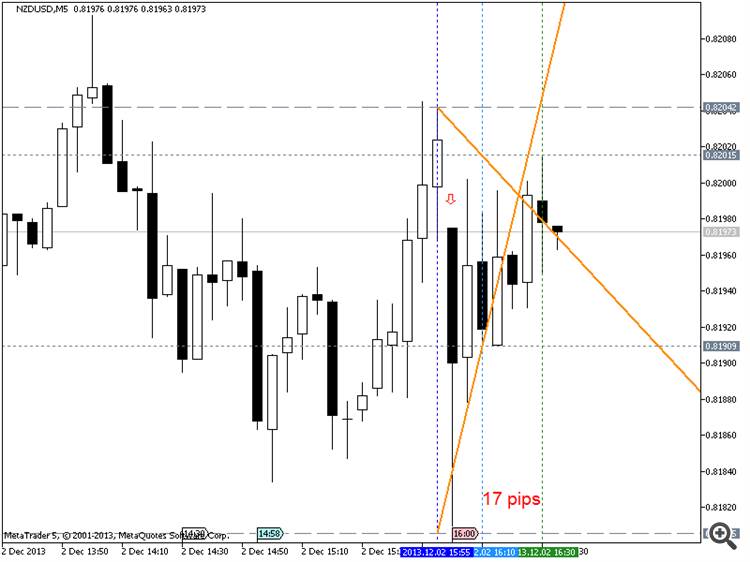

NZDUSD M5 : 17 pips di movimento del prezzo del USD ISM Manufacturing PMI:

Cos'è l'ISM?

L'economia di un paese è forte quanto la sua catena di approvvigionamento. L'Institute for Supply Management (ISM) misura l'attività economica sia dal lato della produzione che da quello dei servizi. Fondato nel 1915, l'ISM è il primo istituto di management al mondo con oltre 40.000 membri in 90 paesi. Dal momento che può attingere alle informazioni raccolte dal sondaggio dei suoi grandi membri dei responsabili degli acquisti, i comunicati sulle notizie economiche dell'ISM sono attentamente osservati dai trader Forex di tutto il mondo come una guida affidabile all'attività economica.

Sondaggi ISM

L'ISM pubblica tre sondaggi: produzione, costruzione e servizi. Pubblicato il primo giorno lavorativo del mese, l'ISM Purchasing Managers Index (PMI) è compilato da indagini di 400 direttori d'acquisto del settore manifatturiero. Questi direttori d'acquisto di diversi settori rappresentano cinque diversi campi: inventari e occupazione, velocità delle consegne dei fornitori, livello di produzione e nuovi ordini dai clienti.

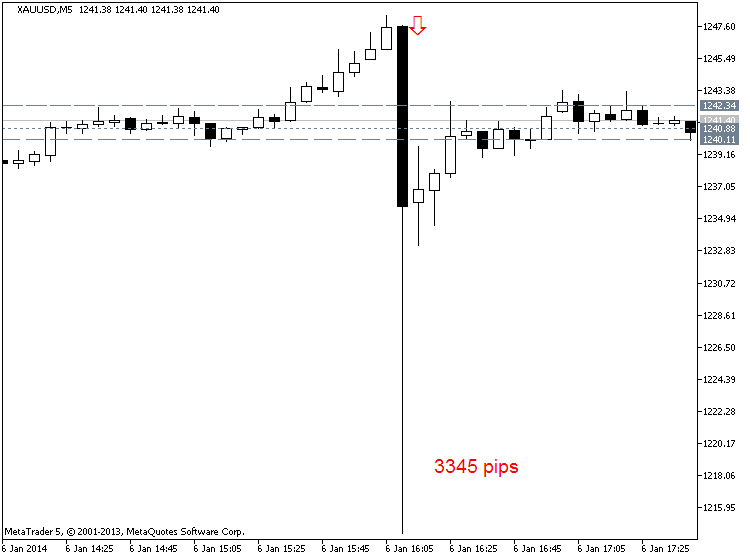

XAUUSD M5 : 3345 pips di movimento di prezzo per USD - ISM Non-Manufacturing PMI news event:

Inoltre, l'ISM Construction PMI viene rilasciato il secondo giorno lavorativo del mese, seguito dai servizi il terzo giorno lavorativo. I commercianti di Forex guarderanno a questi rilasci per determinare i rischi in qualsiasi momento del mercato.

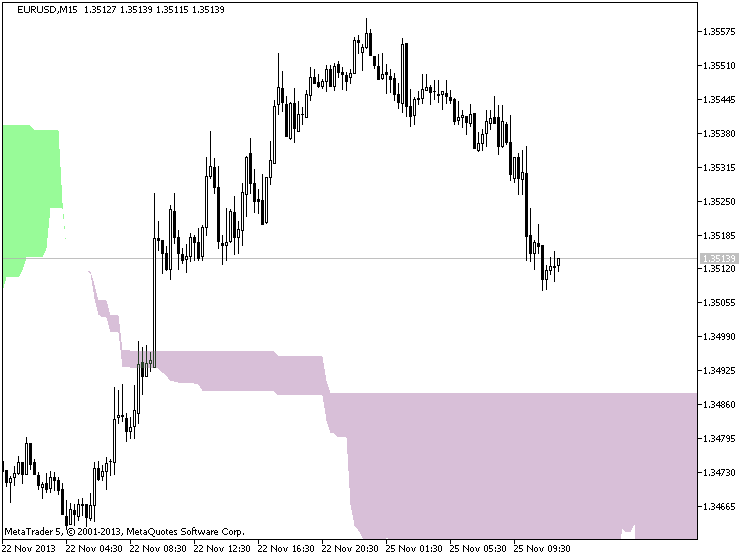

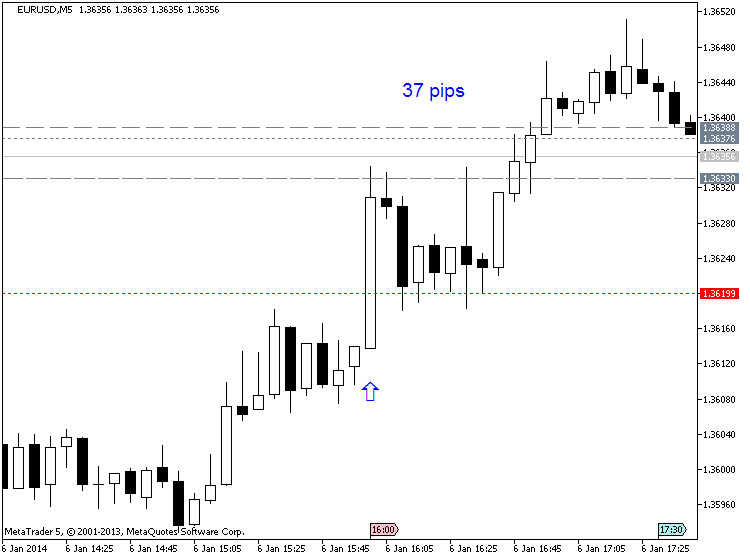

EURUSD M5 : 37 pips di movimento di prezzo da USD - ISM Non-Manufacturing PMI news event:

Impatto sul mercato Forex

Il PMI manifatturiero e non manifatturiero sono grandi market movers. Quando questi rapporti escono alle 10:30 AM ET, le valute possono diventare molto volatili. Poiché queste uscite economiche si basano sui dati storici del mese precedente raccolti direttamente dai professionisti del settore, i commercianti di Forex possono determinare se l'economia statunitense si sta espandendo o contraendo.

I trader di Forex confronteranno il numero del mese precedente con il numero previsto che gli economisti hanno pubblicato. Se il numero PMI rilasciato è migliore di quello precedente e superiore al numero previsto, il dollaro USA tende a rally. Questo è il punto in cui l'analisi fondamentale e tecnica si uniscono per creare un setup di trading.

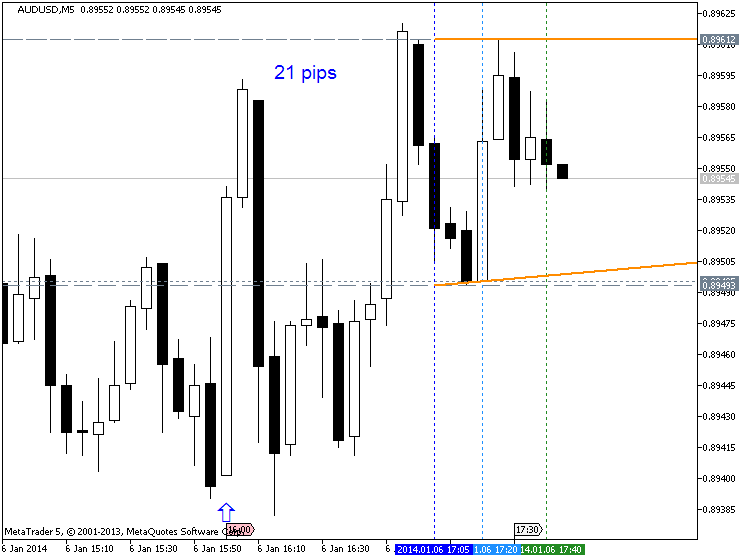

AUDUSD M5 : 21 pips di movimento di prezzo da USD - ISM Non-Manufacturing PMI news event:

Nell'esempio sopra, si noti come il numero PMI migliore del previsto ha innescato un rally del dollaro USA contro l'euro. Come si vede nel grafico sopra dell'EURUSD, l'ISM Non-Manifatturiero non solo era sopra 50, ma a 55,4, ha battuto le previsioni che prevedevano un calo da 54,4 a 54,0.

Quando un comunicato economico batte le aspettative, come nell'esempio precedente, possono verificarsi bruschi movimenti rapidi. In questo caso, EURUSD è sceso di 22 pip in 15 minuti. I trader scelgono spesso l'Euro come "anti-dollaro" per approfittare dei flussi di capitale tra due delle maggiori economie.

La zona euro ha un grande mercato di capitali liquidi che può assorbire le enormi ondate di capitali che cercano rifugio dagli Stati Uniti. Quindi un numero ISM Non-Manifatturiero debole degli Stati Uniti di solito porta a un sell-off del dollaro e a un aumento dell'euro. Un altro scenario è quando il numero rilasciato è in linea con le previsioni e/o invariato rispetto al mese precedente, allora il dollaro USA potrebbe non reagire affatto al numero.

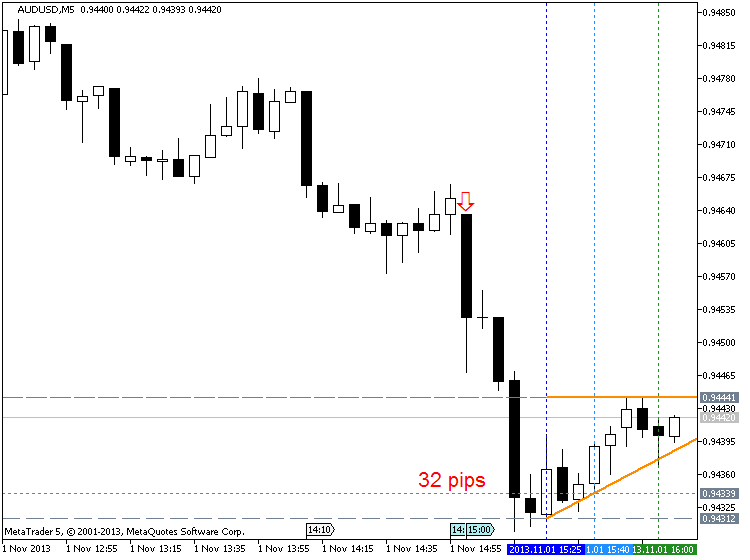

AUDUSD M5 : 32 pips di movimento di prezzo da USD - ISM Manufacturing PMI:

Nel complesso, un numero ISM PMI superiore a 50 indica che l'economia si sta espandendo ed è sana. Tuttavia, un numero inferiore a 50 indica che l'economia è debole e in contrazione. Questo numero è così importante che se il PMI è sotto 50 per due mesi consecutivi, un'economia è considerata in recessione.

I PMI sono compilati anche per i paesi della zona euro dal gruppo Markit, mentre i PMI regionali e nazionali degli Stati Uniti sono compilati da ISM. Come si può vedere, i trader hanno buoni motivi per prestare particolare attenzione alle importanti uscite dell'Institute of Supply Management.

================

Un breve video che introduce i trader al tema delle correlazioni valutarie.

Forum sul trading, sistemi di trading automatico e test di strategie di trading

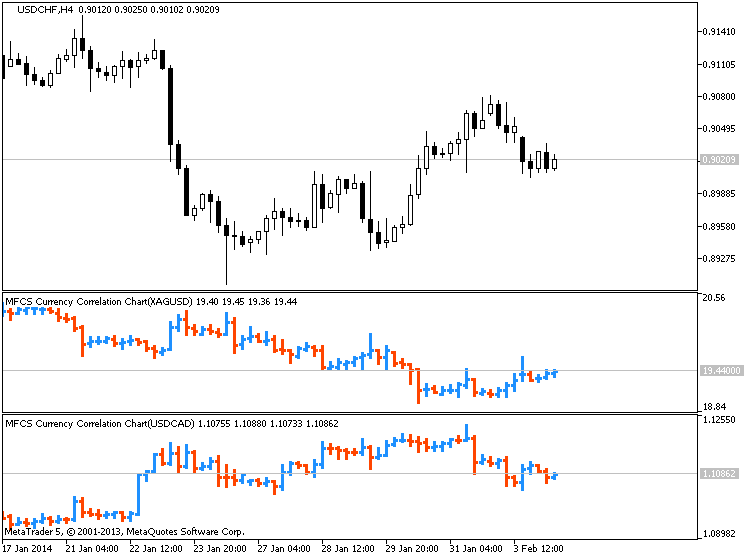

Indicatori: Grafico di correlazione valutaria MFCS

newdigital, 2013.10.26 09:29

Correlazione delle coppie di valute nel mercato Forex: Coppie di valute incrociate

Come trader di forex, se controlli diverse coppie di valute per trovare i setup di trading, dovresti essere consapevole della correlazione delle coppie di valute, per due motivi principali:

1- Si evita di prendere la stessa posizione con diverse coppie di valute correlate allo stesso tempo e quindi non si moltiplica il rischio. Inoltre, si evita di prendere posizioni con le coppie di valute che si muovono l'una contro l'altra, allo stesso tempo. 2- Se conosci le correlazioni delle coppie di valute, ti può aiutare a prevedere la direzione e il movimento di una coppia di valute, attraverso i segnali che vedi sulle altre coppie di valute correlate.

Ora spiego come la correlazione delle coppie di valute aiuta. Iniziamo con le 4 principali coppie di valute: EURUSD; GBPUSD; USDJPY e USDCHF.

In entrambe le prime due coppie di valute (EURUSD e GBPUSD), l'USD funziona come denaro. Come sai, la prima valuta nelle coppie di valute è conosciuta come la merce e la seconda è il denaro. Così, quando compri EURUSD, significa che paghi USD per comprare Euro. In EURUSD e GBPUSD, la valuta che funziona come denaro è la stessa (USD). Le materie prime di queste coppie sono entrambe legate a due grandi economie europee. Queste due valute sono altamente connesse e correlate tra loro e nel 99% dei casi si muovono nella stessa direzione e formano gli stessi segnali di acquisto/vendita. Solo recentemente, a causa della crisi economica, si sono mosse un po' diversamente, ma il loro orientamento principale è sempre lo stesso.

Che cosa significa? Significa che se EURUSD mostra un segnale di acquisto, anche GBPUSD dovrebbe mostrare un segnale di acquisto con piccole differenze nella forza e nella forma del segnale. Se analizzi il mercato e arrivi alla conclusione che dovresti andare short con EURUSD e allo stesso tempo hai deciso di andare long con GBPUSD, significa che qualcosa non va nella tua analisi e una delle tue analisi è sbagliata. Quindi non dovresti prendere alcuna posizione finché non vedi lo stesso segnale in entrambe queste coppie. Naturalmente, quando queste coppie mostrano davvero due direzioni diverse (cosa che accade raramente), sarà un segnale per scambiare EUR-GBP. Vi dirò come.

Di conseguenza, USD-CHF e USDJPY si comportano in modo simile ma non così simile come EURUSD e GBPUSD, perché in USD-CHF e USDJPY, il denaro è diverso. Il franco svizzero e lo yen giapponese hanno alcune somiglianze perché entrambi appartengono a paesi consumatori di petrolio, ma il volume degli scambi industriali in Giappone, rende JPY diverso.

In generale, quando si analizzano le quattro principali coppie di valute, se si vedono segnali di acquisto in EURUSD e GBPUSD, si dovrebbero vedere segnali di vendita in USDJPY. Se vedi anche un segnale di vendita in USD-CHF, allora la tua analisi è più affidabile. Altrimenti, devi rivedere e rifare la tua analisi.

EURUSD, GBPUSD, AUDUSD, NZDUSD, GBPJPY, EURJPY, AUDJPY e NZDJPY hanno solitamente la stessa direzione. Solo il loro modello di movimento a volte diventa più simile all'altro e a volte meno.

Cosa preferisco?

Se trovo un segnale di vendita con EURUSD e GBPUSD e un segnale di acquisto con USDJPY, preferisco prendere una posizione corta con uno dei due EURUSD o GBPUSD perché i movimenti verso il basso sono di solito più forti. Non prendo la posizione corta con EURUSD o GBPUSD e la posizione lunga con USDJPY allo stesso tempo, perché se una di queste posizioni mi va contro, l'altra farà lo stesso. Quindi non raddoppio il mio rischio prendendo due posizioni opposte con due coppie di valute che si muovono l'una contro l'altra.

Come usare la correlazione delle coppie di valute per prevedere la direzione del mercato?

Quando ho un segnale con una coppia, ma ho bisogno di una conferma per prendere la posizione, faccio riferimento alle coppie di valute correlate o alle coppie di valute incrociate e cerco la conferma. Per esempio, vedo una divergenza MACD nel grafico a quattro ore di USDCAD, ma non c'è una rottura del supporto vicino nel grafico a quattro ore o a un'ora di USDCAD. Voglio prendere una posizione corta ma ho solo bisogno di una conferma. Se aspetto la conferma, può diventare troppo tardi e potrei perdere l'occasione. Controllo una coppia di valute correlata come USDSGD e se vedo un breakout di supporto in essa, prendo una posizione corta con USDCAD. Ora la domanda è: perché non prendo la posizione corta con USDSGD e uso il suo breakout di supporto per andare corto con USDCAD? Lo faccio perché i movimenti di USDCAD sono più forti e più redditizi. Uso USDSGD solo come indicatore per fare trading su USCAD.

Succede che prendi una posizione con una coppia di valute, ma non funziona correttamente e non sai se è stata una buona decisione o no. D'altra parte, non vedi nessun segnale forte su quella coppia di valute che ti aiuti a decidere se vuoi mantenere la posizione o chiuderla. In questi casi, puoi controllare una coppia di valute correlata e cercare un segnale di continuazione o inversione. Questo ti aiuta a decidere sulla posizione che hai.

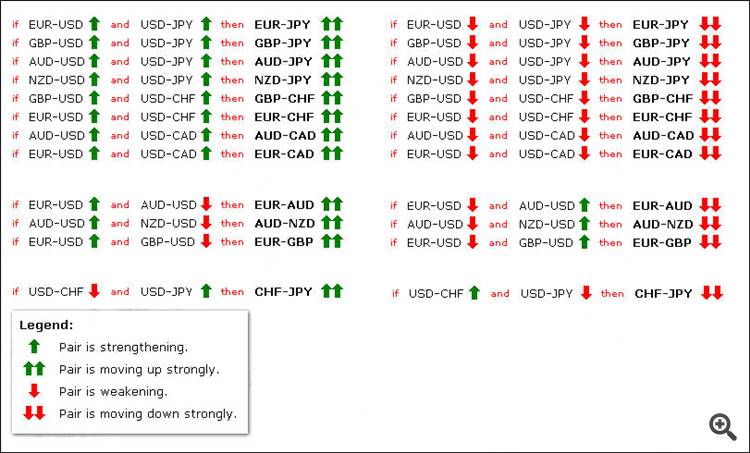

A volte, alcune coppie di valute correlate non si muovono nel modo in cui dovrebbero muoversi. Per esempio EURUSD e USDJPY salgono allo stesso tempo, mentre di solito si muovono uno contro l'altro. Può succedere quando il valore dell'euro sale e il valore del dollaro non ha un cambiamento significativo, ma allo stesso tempo il valore dello JPY scende, per qualche motivo. In questi casi, puoi usare la tabella sottostante per trovare e negoziare la coppia di valute il cui movimento è intensificato da un movimento insolito in altre due coppie di valute. In questo esempio, se EURUSD e USDJPY salgono allo stesso tempo, EURJPY salirà molto più forte (vedi il grafico sottostante).

Oppure se EURUSD sale e AUDUSD scende allo stesso tempo, EUR-AUD sale fortemente.

Un altro esempio importante: Se EURUSD sale e GBPUSD scende allo stesso tempo, EURGBP sale fortemente. Forse questo è il caso più importante che possiamo trattare sulla base di questa regola. Succede molte volte che EURUSD e GBPUSD si muovano l'una contro l'altra e questo è il momento migliore per negoziare EURGBP. Ora sai perché EURGBP non si muove fortemente la maggior parte del tempo. È perché EURUSD e GBPUSD si muovono nella stessa direzione la maggior parte delle volte. Per esempio salgono allo stesso tempo e quindi EURGBP non mostra alcun movimento significativo perché quando entrambe le valute di una coppia di valute salgono o scendono allo stesso tempo, quella coppia di valute non mostra alcun forte movimento e direzione (spero tu sappia perché una coppia di valute sale o scende. Sale quando il valore della prima valuta sale OPPURE quando il valore della seconda valuta scende. Per esempio EURUSD sale, se il valore dell'euro sale o il valore del dollaro scende. Se questo accade allo stesso tempo, allora EURUSD sale molto più forte).

Il grafico sottostante include quasi tutti questi movimenti insoliti e i loro risultati sulla terza coppia di valute.

se EURUSD e USDJPY allora EURJPY significa che se EURUSD e USDJPY salgono allo stesso tempo, allora EURJPY sale molto più forte.

Correlazioni valutarie, parte II

Il secondo video di una serie in due parti sulle correlazioni valutarie.

Forum sul trading, sistemi di trading automatico e test di strategie di trading

Indicatori: Grafico di correlazione valutaria MFCS

newdigital, 2014.02.04 08:27

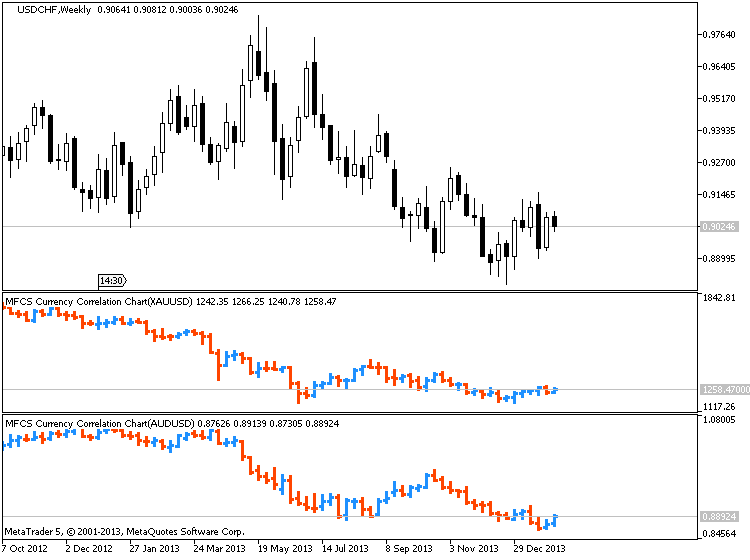

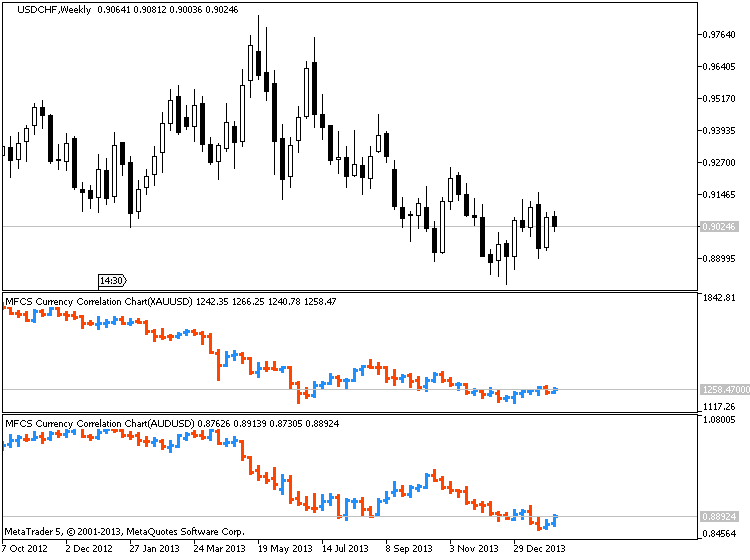

Fare trading sull'oro usando le correlazioni di valuta (basato su un articolo di dailyfx)

Punti di discussione:

- Le correlazioni sono utili per trovare la direzione per una varietà di mercati.

- L'oro e l'AUDUSD hanno una correlazione positiva.

- Una volta trovata la direzione, pianifica la tua strategia di trading per un altro asset.

Cominciamo!

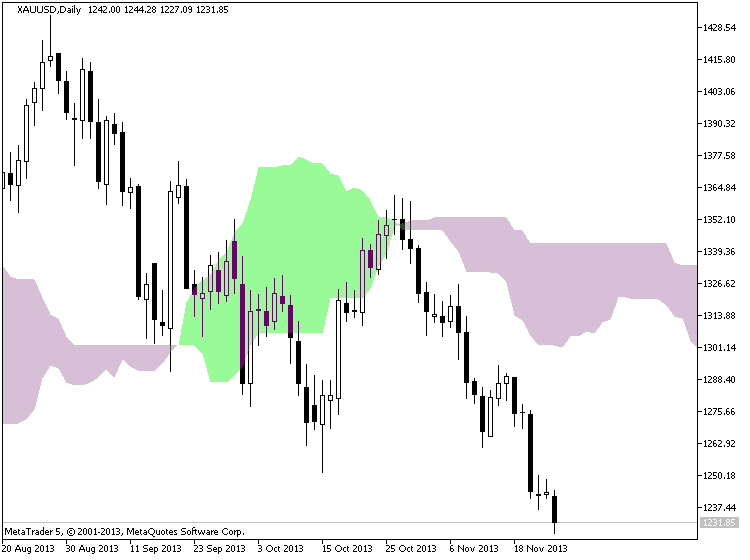

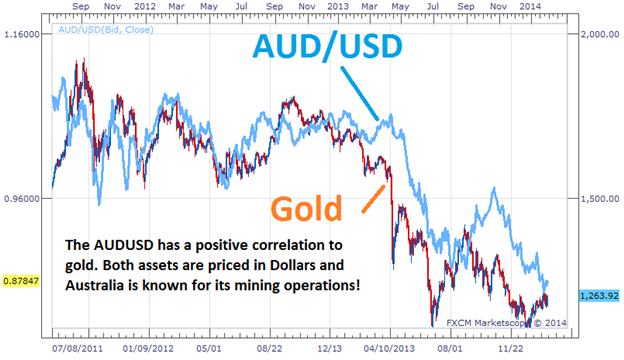

Correlazione con l'oro

Quando qualcuno menziona l'oro, l'AUDUSD dovrebbe immediatamente venire in mente come asset correlativo. Questi asset sono correlati positivamente, il che significa che possono essere visti muoversi generalmente nella stessa direzione. Innanzitutto questa correlazione funziona perché entrambi gli asset sono valutati in dollari USA. La coppia AUD/USD rappresenta il dollaro australiano prezzato in dollari USA. Mentre l'oro è XAU/USD o l'oro prezzato in dollari USA per oncia. Quando il dollaro USA si rafforza, entrambi gli asset tendono a deprezzarsi in valore.

In secondo luogo, l'AUD ha un'alta correlazione con l'oro a causa delle estese operazioni di estrazione dell'oro in Australia. Quando i prezzi dell'oro fluttuano, questo aumenta o diminuisce la quantità di fondi trasferiti in AUD per fare acquisti del metallo. Questi trasferimenti cambiano essenzialmente la domanda per la valuta e possono causare direttamente cambiamenti anche nella coppia di valute AUDUSD.

Negoziare la correlazione

La chiave per il trading di asset correlati positivamente, è trovare una direzione da uno degli asset sottostanti prima di prendere una decisione di trading. Se i trader vedono l'AUDUSD spingere verso i minimi più bassi, questo potrebbe facilmente essere il catalizzatore per un bias ribassista sull'oro. Al contrario, se l'oro tende al rialzo, questo può anche essere un segnale di un nuovo trend rialzista sul AUDUSD.

Come puoi vedere, queste informazioni sono molto utili ai trader che hanno una visione fondamentale generale del mercato. Se hai un'opinione sull'oro o sul dollaro USA, questa può essere trasformata in un'idea di trading. Spesso i trader che sono rialzisti sull'oro scelgono di fare trading sull'AUDUSD invece che sul metallo stesso. Il dollaro australiano ha un tasso bancario del 2,50%, il che significa che i trader possono guadagnare ulteriori interessi mentre eseguono un ordine di acquisto su un'opinione positivamente correlata all'oro. Se un trader è ribassista sulla coppia di valute AUDUSD, i trader possono a loro volta vendere oro per evitare di accumulare interessi sul loro saldo di trading.

Forum sul trading, sistemi di trading automatico e test di strategie di trading

Indicatori: Grafico di correlazione valutaria MFCS

newdigital, 2014.02.04 09:27

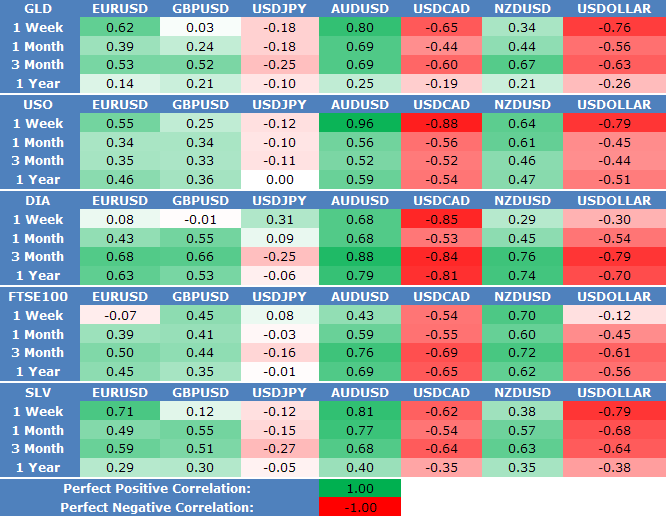

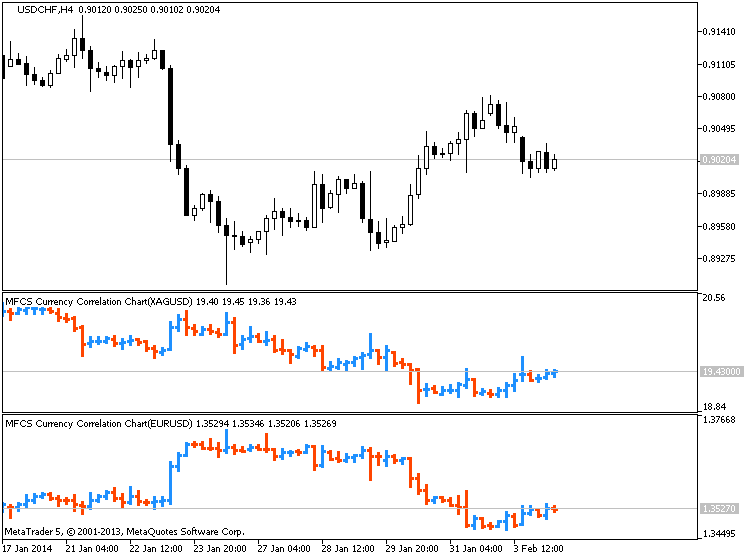

Dollaro australiano fortemente correlato a oro, argento, prezzi dell'acciaio (basato su questo articolo)

Visualizza le correlazioni forex con i prezzi di SPDR Gold ETF Trust (GLD), United States Oil Fund ETF (USO), SPDR Dow Jones Industrial Average ETF Trust (DIA), UK FTSE 100 Index, e IShares Silver Trust ETF (SLV):

XAUUSD/AUDUSD :

XAGUSD/EURUSD :

XAGUSD/USDCAD :

L'importanza di avere un conto demo è di solito sfiorata da molti nuovi trader. Un conto di trading demo è la chiave del tuo successo, specialmente se sei nuovo al trading. Guarda il video qui sopra per scoprire perché.

============

===========

- App di trading gratuite

- Oltre 8.000 segnali per il copy trading

- Notizie economiche per esplorare i mercati finanziari

Accetti la politica del sito e le condizioni d’uso

Video di trading e formazione (da youtube per esempio) sul forex e sul mercato finanziario in generale.

Per favore caricate i video in forex che considerate interessanti. Nessuna pubblicità diretta e nessun offtopic per favore.

Tutti i commenti senza video saranno cancellati.