Tra gli indicatori di AT ci sono 5 indicatori associati con i volumi : A/D (Accumulation Distribution), MFI (Money Flow Index), OBV (On Balance Volume), PVT (Price and Volume Trend ), VROC (Volume Rate of Change). Ognuno di essi dovrebbe permettere al trader di trarre alcune conclusioni sul movimento dei prezzi. Tuttavia, ad eccezione dell'IFM, tutti questi indicatori non hanno un significato chiaro. Cioè, in effetti, il loro uso permette solo l'analisi dei modelli di questi indicatori. E questi modelli, a causa dei loro algoritmi di calcolo, in generale ripetono i movimenti dei prezzi. Ma l'argomento più importante "contro" è il fatto che il prezzo non può essere cambiato arbitrariamente da un broker, e il volume può essere cambiato in modo elementare. È sufficiente cambiare i parametri di filtraggio del tick-flow, che ogni broker imposta in modo indipendente.

Un altro aspetto legato ai volumi è che dipendono significativamente dall'ora del giorno e dalla sessione. Tutti lo sanno, ma questo rende anche abbastanza discutibile l'uso dei volumi attraverso gli indicatori standard. Per compensare questa periodicità, dovremmo almeno confrontare i volumi non con i valori precedenti, ma con uno standard tipico dell'ora del giorno, del giorno della settimana e della sessione.

La formulazione più semplice del problema è la seguente.

Nel forex ci sono solo 5 giorni lavorativi, diciamo da lunedì a venerdì. Naturalmente, per ogni broker, a seconda del suo fuso orario, questo intervallo può andare avanti o indietro. Tuttavia, poiché il forex è un mercato globale, il processo è lo stesso per tutti e la sua durata è la stessa ovunque.

Supponiamo che il trading inizi alle 00:00 di lunedì e finisca alle 23:59 di venerdì dopo l'ultimo minuto di trading. Significa che abbiamo un totale di 5x24 = 120 ore alla settimana.

Ora sommiamo il volume dei trade della prima ora di tutti i lunedì e dividiamo il risultato per il loro numero. Otteniamo il volume medio della prima ora del lunedì. Allo stesso modo, otteniamo il volume medio della seconda ora del lunedì, e così via, il volume medio per ciascuna delle 120 ore della settimana lavorativa. La presentazione di questi dati come grafico mostrerà i cambiamenti ciclici dei volumi medi nel corso della settimana. Confrontando questo grafico con grafici simili costruiti per gli anni precedenti, potrete vedere come questo aspetto del mercato cambia nel corso degli anni.

Questa era la versione più semplice. Se prendiamo 10 minuti invece di 1 ora come intervallo minimo, potremo ottenere un grafico più grande, ma altrettanto semplice. Questo darebbe 6 volte più punti nella trama, cioè 720 punti. E il più capiente se si prende un intervallo di 1 minuto. In questo caso ci saranno 7200 punti. Quest'ultima opzione ha senso solo se ci sono abbastanza tick al minuto.

Per quale motivo? Si sa che il mercato ha una struttura frattale. Ad ogni livello di questa struttura ci possono essere i suoi effetti. Per trovarli, ogni livello deve essere esaminato separatamente. Questo è effettivamente quello che è stato fatto.

Qui sotto ci sono 3 grafici per EURUSD, 2009. Dati GainCapital.

Essi mostrano il comportamento dei volumi medi settimanali per gli intervalli H1, M10 e M1, così come i valori medi ATR calcolati in modo simile per questi timeframe.

AvrVOL - volumi medi, linea blu.

AvrATR - valori medi di ATR, linea rossa.

Sull'asse delle ordinate - Volume in ticks (per AvrVOL) e High-Low in punti (per AvrATR).

L'asse delle ascisse mostra i numeri delle ore del giorno, da 0 a 23. Il segno è all'inizio dell'ora.

Per mantenere la visualizzazione, i valori AvrATR sono moltiplicati per il rapporto k=8(per H1), k=3(per M10), k=1(per M1). Cioè, per stimare il valore reale di AvrATR bisogna dividere il valore sul grafico per questo coefficiente.

Dovrei anche menzionare che per H1 e M10 i valori AvrVOL sono usati direttamente per il plottaggio. E per M1 ho fatto la media dei risultati del calcolo su 5 punti. Dovrei notare subito - questo non è proprio lo stesso che calcolare i volumi per M5. Permette di diminuire un po' la diffusione dei valori, ma conserva tutti i dettagli fini del grafico. La formula della media è leggermente diversa da una semplice SMA. Qui è : AvrVOL[i] = ( AV[i-2] + AV[i-1] + AV[i] + AV[i+1] + AV[i+2] )/5.

Qui AV[i] sono i risultati dei calcoli del volume medio per l'i-esimo minuto della settimana.

Cosa è interessante, personalmente, che vedo in questi grafici?

1) Il comportamento dei volumi è pienamente coerente con il comportamento dell'ATR. Questa corrispondenza riguarda sia il comportamento della curva locale che i cambiamenti di tempo. Tuttavia, il comportamento dei volumi è più distinto e i loro valori a TF superiori aumentano proporzionalmente, cosa che non si può dire dei valori ATR, per i quali questa dipendenza dal TF è più complessa.

2. L'ATR, insieme all'RMS, è usato come misura della volatilità del mercato. I grafici di cui sopra, imho, sembrano abbastanza convincenti per concludere che i volumi possono anche servire come misura della volatilità, e non una misura peggiore di quelle tradizionali.

Tuttavia, la stessa conclusione rende i volumi inadatti a qualsiasi valutazione della direzione dei prezzi. La volatilità dà un'indicazione della natura del movimento del prezzo, ma non della sua direzione.

3. la bassa volatilità è interpretata come un carattere di ritorno del mercato, mentre l'alta volatilità è interpretata come un carattere di tendenza. Una misura simile è l'indice Hearst. In questo senso, sarà interessante confrontare i grafici di cui sopra con il corrispondente grafico dell'indice Hearst. Ma questo verrà dopo.

4. I grafici mostrano chiaramente la divisione di ogni giorno di trading forex in tre onde - tre sessioni: asiatica, europea e americana. Per ognuno di essi, l'inizio della sessione è associato all'aumento della volatilità, che diminuisce gradualmente alla fine. Ogni sessione è caratterizzata da una propria gamma di volatilità. La sessione asiatica è caratterizzata dal minimo, mentre quella americana - dal massimo. L'esplosione della volatilità prima della sessione americana sul rilascio delle notizie, e poi l'esplosione ancora più grande all'inizio della sessione è chiaramente visto. C'è un modello simile per le due sessioni precedenti, ma non così evidente.

5. Un fenomeno interessante si osserva nella sessione americana del mercoledì. Da qualche parte nell'intervallo di 21-22 ore c'è di nuovo un discreto picco di volatilità. Non esiste una cosa simile in altri giorni o in altre sessioni. Per quanto ne so, a parte la dichiarazione della FED, che avviene 8 volte all'anno (e la media è in realtà 52 cose), non ci sono altri eventi in quel periodo. È difficile credere che quelle 8 volte abbiano un tale impatto sul totale medio complessivo. Tuttavia, per la volatilità la dichiarazione della FED è probabilmente l'evento più influente. Quindi tutto è possibile.

6. Come potete vedere, i 3 grafici qui sopra sono molto allineati. Cioè, non ci sono effetti su nessuno di loro che mancano sugli altri. Da un lato, forse non è molto bello (non si sono trovate vene d'oro :-), ma dall'altro è molto ottimista. Questo conferma la frattalità del mercato - ogni livello è simile agli altri - e rende possibile utilizzare con fiducia i volumi come misura adeguata della volatilità anche sui TF più piccoli.

I volumi non sono spesso usati dai trader nei loro TS, per quanto ne so.

Gli indicatori sono una manovra di marketing - una bella copertura. Per coloro che sono interessati alle immagini piuttosto che agli indicatori statistici e ai modelli matematici.

Per vedere la dinamica dei volumi e dell'ATR per anno, ho fatto i 2 grafici qui sotto.

In generale mostrano che la natura del mercato è cambiata nel senso che è diventato molto più veloce. A giudicare dai picchi della sessione giornaliera, i volumi sono più o meno raddoppiati. Lo stesso si può dire di ATR. Le curve nei grafici sono divise in due gruppi: 2006-2007 e 2008-2009-2010. Cioè, la crisi dalla metà del 2008 ha fatto girare la macchina a tutto gas. Penso che i broker abbiano dovuto semplicemente aggiornare l'hardware e il software per stare al passo con i tempi. E ora non si può più tornare indietro.

Tuttavia, tutti sanno dell'aumento dei volumi senza questi grafici. Ma non tutti hanno prestato attenzione al fatto che l'ATR è aumentato approssimativamente nella stessa proporzione. Ed è un fatto interessante.

Un altro fatto significativo, imho, è che la natura della ciclicità quotidiana dei mercati non è cambiata. La crisi, e tutto ciò che l'ha seguita, non ha cambiato il comportamento della volatilità del mercato Forex né all'interno delle sessioni, né le sessioni in relazione tra loro, né il suo cambiamento in base ai giorni della settimana. Anche il picco di volatilità dopo le 20 di mercoledì è rimasto invariato. E i piccoli dettagli del suo comportamento non hanno importanza. Comunque, non erano nella mia lista di obiettivi. Quindi, questo processo casuale ha molti aspetti stabili e significa che la ricerca di regolarità in esso non è una causa così persa.

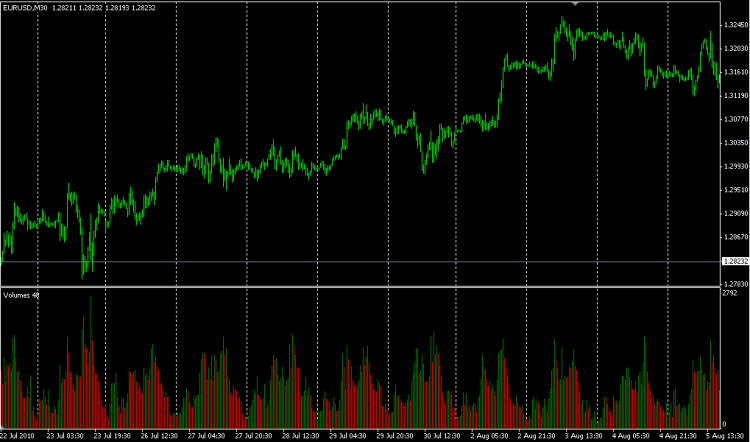

La questione è come usarlo. Ecco una semplice immagine:

È facile vedere che a metà giornata l'attività di trading sale e il prezzo sale, di notte scende e così via ogni giorno, il quadro è più o meno lo stesso. Il mio punto è che se si guarda l'argomento di petto, non ha senso. C'è un senso di guardare nei volumi reali forniti da molti broker come valori reali ECN e vedere cosa succede. Per quanto riguarda gli ataers e cose del genere, secondo me sono stronzate e inutili.

Ora torniamo ai volumi e all'ATR come misure di volatilità. Graficamente, riflettono abbastanza adeguatamente il suo comportamento. C'è però uno svantaggio. Entrambi i valori hanno dimensioni, i loro valori medi stanno cambiando con il miglioramento delle tecnologie di mercato. Complica sostanzialmente il loro uso come misura della volatilità, poiché la scala di queste grandezze cambia costantemente. E usarli solo come caratteristiche qualitative non è interessante. Non è molto meglio che usare gli indicatori TA standard sui volumi, che abbiamo già abbandonato.

La natura simile dei cambiamenti dei volumi e dell'ATR nel corso degli anni (entrambi i picchi hanno circa raddoppiato il loro valore) suggerisce che una misura quantitativa della volatilità potrebbe essere il rapporto di questi due valori. A questo punto, qualcuno ricorderà sicuramente l'indice Hearst. E giustamente. :-)

Una parola o due sul rapporto Hearst.

Saltando la storia, ricordiamo solo che la diffusione di una serie casuale, secondo l'ipotesi di Hearst, è determinata dal rapporto R/S = c * (T)^h. Qui R è la gamma di valori di una serie casuale, S è il suo RMS, T è il tempo trascorso dall'inizio del riferimento, c è la costante definita dal processo dato e h è l'esponente di Hurst. Se l'RMS di un processo non cambia, allora anch'esso può essere nascosto nella costante c.

Per il moto browniano, i cui incrementi sono descritti da una distribuzione normale, Einstein ottenne esplicitamente questa formula. Per questo caso particolare h = 1/2. Per altre distribuzioni ovviamente h differirà da 1/2 più o meno. La mia opinione personale è che la formula di Hurst non è affatto corretta. Intendo per il caso di una distribuzione arbitraria. Sì, per fortuna la distribuzione normale si raggomitola in una forma così semplice. Ma per il caso arbitrario può essere incommensurabilmente più complicato. Tuttavia, questa formula è abbastanza adatta come prima approssimazione (qualsiasi funzione T può essere espansa in una serie di potenza dal suo argomento).

Per applicare questa formula al nostro caso, dobbiamo determinare alcune cose. In primo luogo, cos'è T? Imho, quello ottimale è il tempo intrinseco o, come si dice, operativo del mercato misurato in tick. Si tratta di un contatore, molto importante - senza dimensione, di eventi di processo reali - cambiamenti di prezzo. Quindi è un contatore di una serie di SV. In secondo luogo, qual è la misura del valore R? La sua misura naturale è il punto. Tuttavia, questa unità di misura non è adatta a tutte le serie. Per fortuna, circa il 99% dei cambiamenti di prezzo nel flusso delle quotazioni avviene a 1 punto (4 cifre!!!). Questo dà qualche ragione per considerare 1 tick => 1 punto ( non è un segno "maggiore o uguale a" ). In queste condizioni il coefficiente di proporzionalità nella formula di Hurst può essere messo uguale a uno. Quindi abbiamo R = (T)^h. Da questo è facile ottenere h = Log(R)/Log(T). La base del logaritmo non ha importanza.

Quindi, la forma finale per l'esponente di Hurst è: h = Log(High-Low)/Log(N). Qui N è il numero di tick singoli sull'intervallo di tempo, High e Low sono i valori massimi e minimi del prezzo, raggiunti su questo intervallo. La loro differenza è espressa in punti a 4 cifre.

Come possiamo vedere, l'intervallo di tempo, per il quale l'indice di Hurst è determinato, è ancora presente. Per i grafici presentati in questo argomento, erano H1, M10 e M1. E non è uno svantaggio, ma un parametro assolutamente necessario. È esso che determina a quale livello frattale si riferirà l'indice Hearst calcolato.

Di seguito sono riportati i grafici del comportamento settimanale dell'indicatore Hearst calcolato per M10 per il 2006-2010.

Come vedete, il suo comportamento nel 2006 e nel 2007 mostra che durante la maggior parte della settimana di trading il mercato dell'euro era invertito. Nel 2008 e, in misura minore, nel 2009 il mercato dell'euro era relativamente alla moda. Quest'anno ha oscillato intorno al livello 0,5, che è tipico di un Wiener random walk.

Tuttavia, questa è solo un'illustrazione di ciò che si ottiene quando si usa la formula di cui sopra.

Un tempo ero molto interessato all'algoritmo per il calcolo dell'indice di Hurst. Francamente, non mi sono piaciuti diversi modi di calcolo trovati in letteratura. Questo vale anche per il metodo descritto da Peters nel suo Fractal Analysis of Financial Markets considerato di base. Lì Hearst è definito come la tangente limitante dell'angolo di pendenza del grafico R a T in coordinate logaritmiche. Di conseguenza, Hurst risulta essere un singolo numero che caratterizza l'intera serie. Questo è ovviamente corretto, ma di scarsa utilità. Stavo cercando un algoritmo che permettesse di calcolare Hurst localmente, in tempo reale. E ora, guardando un anno di statistiche di mercato, ho trovato un algoritmo del genere.

Non rivendico né l'originalità né la paternità. Il fatto che non l'ho visto prima dimostra solo che non ho guardato abbastanza.

Non so se questo algoritmo di calcolo dell'indice Hurst sarà utile. In ogni caso, permette di trarre conclusioni sulla stabilità del mercato (che è importante per la strategia specifica) e il suo carattere (che è importante per la scelta di questa strategia), avendo seguito la sua dinamica durante un lungo intervallo. Quando stavamo determinando l'indice Hearst per tutta la serie in una volta sola (in realtà ottenendo solo la sua media), non abbiamo avuto una tale opportunità.

- App di trading gratuite

- Oltre 8.000 segnali per il copy trading

- Notizie economiche per esplorare i mercati finanziari

Accetti la politica del sito e le condizioni d’uso

I volumi, per quanto ne so, non sono spesso usati dai trader nei loro TS. Ciononostante, si verificano. Per questo è sorta la domanda sulla sua adeguatezza e, in caso affermativo, in che modo possono essere utilizzati. Soprattutto perché molto è cambiato nel mercato del forex negli ultimi anni: sono apparsi segni a 5 cifre, i volumi sono aumentati significativamente, è iniziata la crisi, che ha anche influenzato la natura del mercato.

Questa è una prefazione alla ricerca che ho fatto e i cui risultati sto pubblicando qui. Vi avverto subito: non ci sarà nessun graal, nessun TS, nessuna ricetta pronta. Solo i risultati delle ricerche di mercato degli ultimi anni, che mi permettono di capire meglio cosa sta succedendo e come alcuni parametri possono essere utilizzati. Non ci sarà nemmeno la matematica, tutto è molto semplice e illustrativo.