Zhuo Kai Chen / Perfil

- Información

|

1 año

experiencia

|

0

productos

|

0

versiones demo

|

|

1

trabajos

|

0

señales

|

0

suscriptores

|

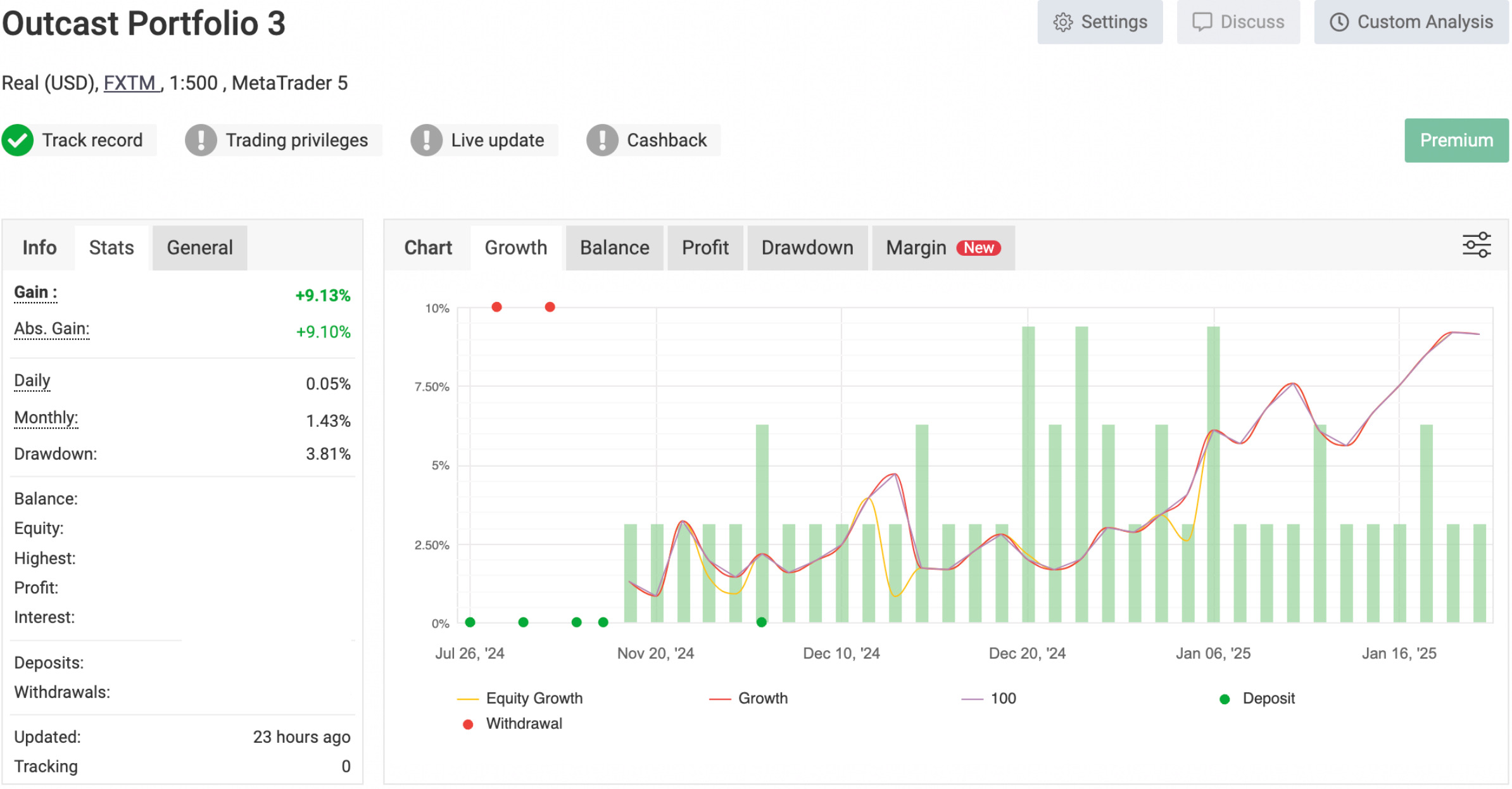

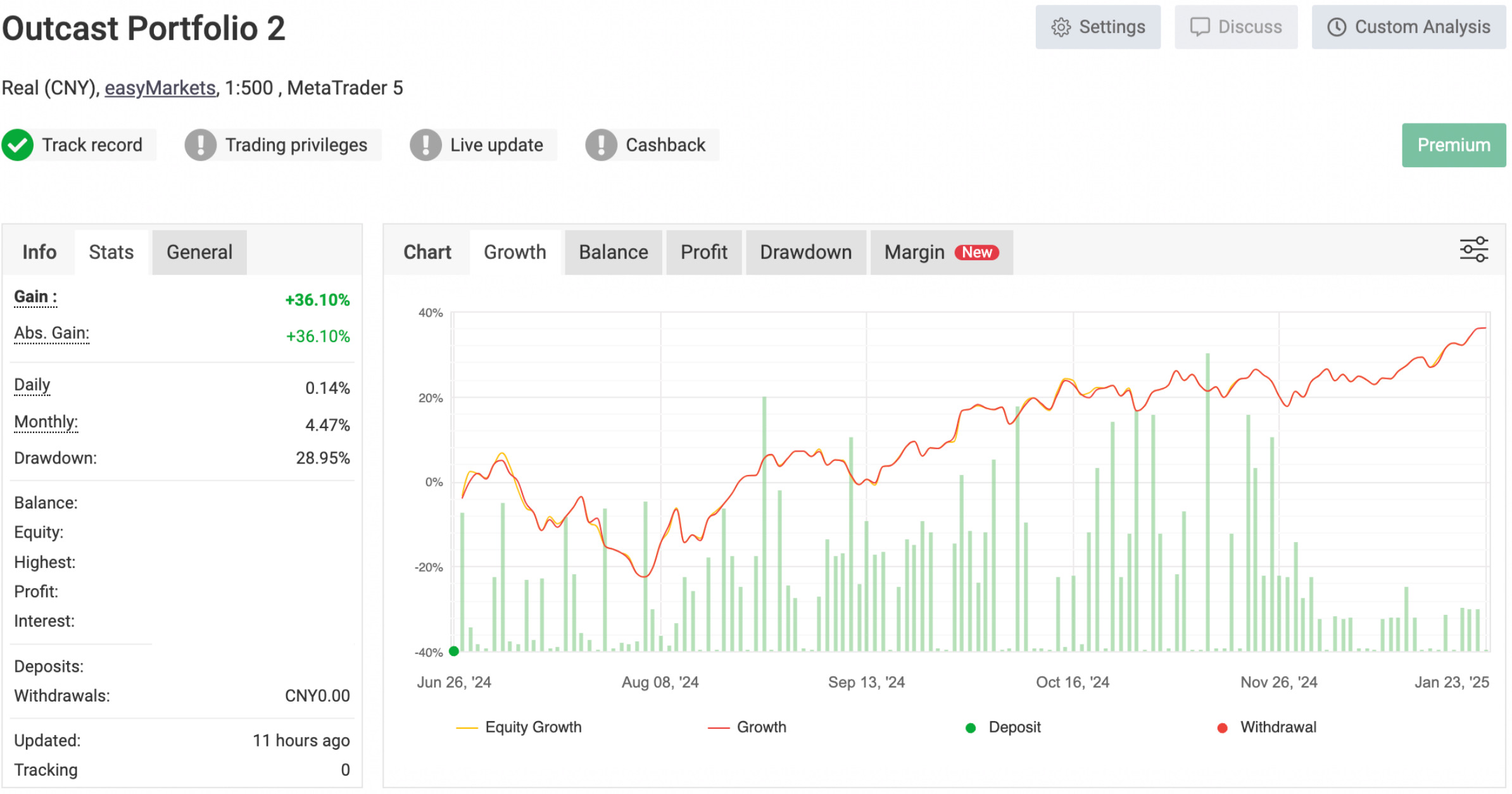

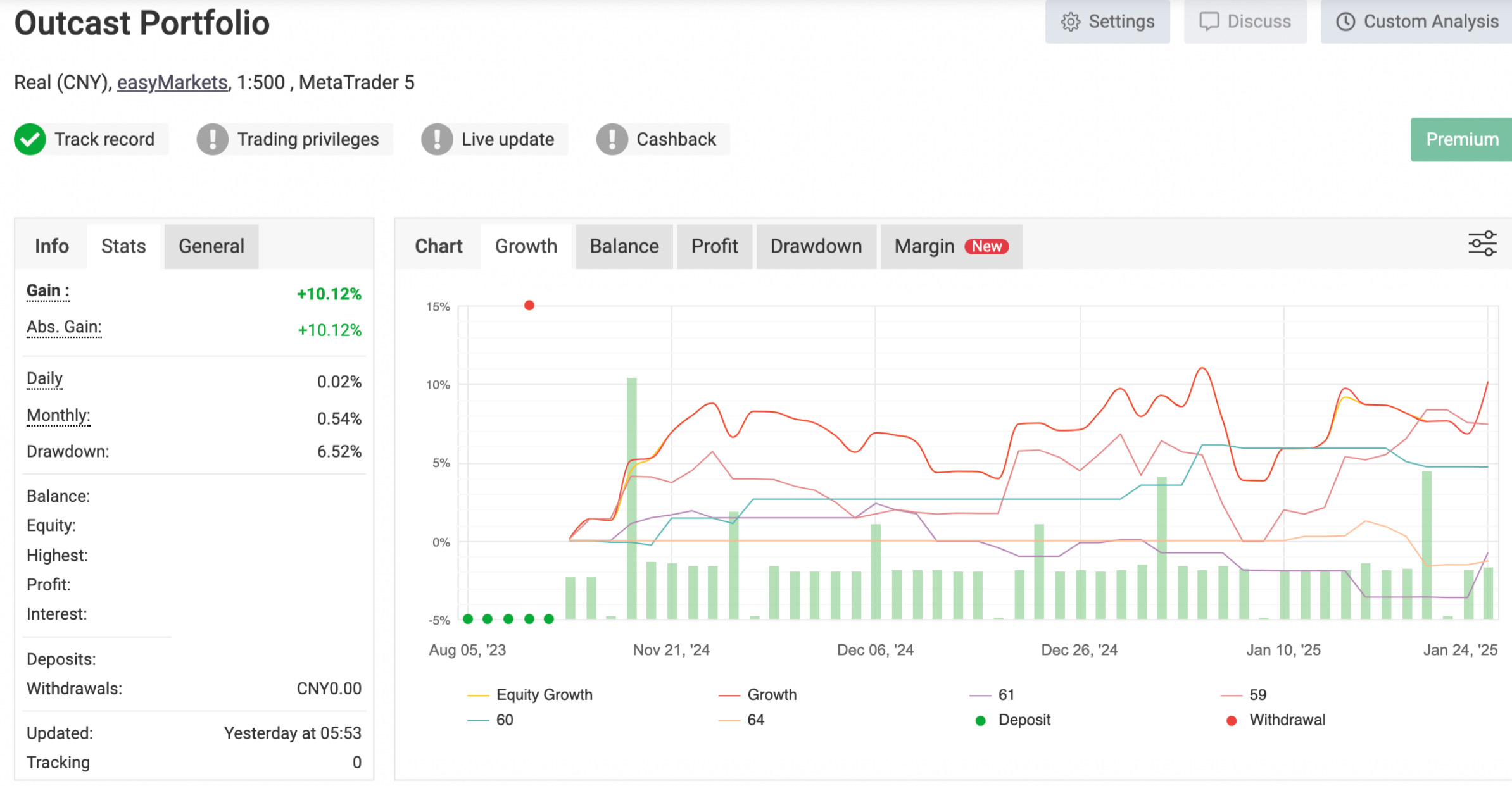

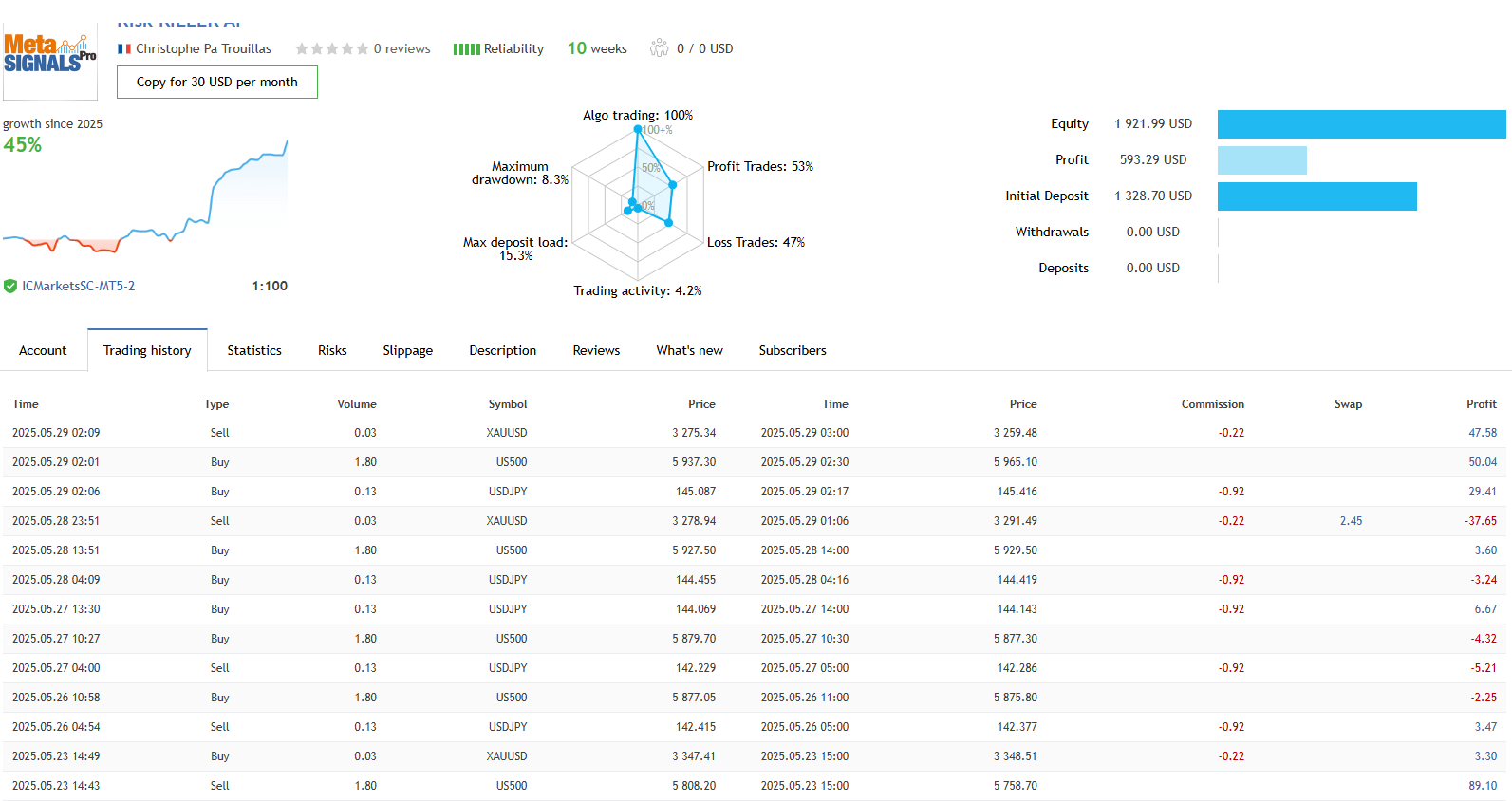

Quant Researcher with 3+ years of trading experience

Currently managing 5+ trading systems

Specializes in CTA strategy development

Github: https://github.com/CodyOutcast

It's about LLM integration in intraday trading.

Keep in mind that I'm still a noob at research, but I would say this is a good first step.

Link: https://papers.ssrn.com/sol3/papers.cfm?abstract_id=5246516

Download the demo and test it yourself: https://www.mql5.com/en/market/product/139184

| Calidad de la tarea técnica | 5.0 | |

| Calidad de la verificación de resultados | 5.0 | |

| Disponibilidad y habilidades de comunicación | 5.0 |

Las estrategias de ruptura del rango de apertura (Opening Range Breakout, ORB) se basan en la idea de que el rango de negociación inicial establecido poco después de la apertura del mercado refleja niveles de precios significativos en los que compradores y vendedores acuerdan el valor. Al identificar rupturas por encima o por debajo de un determinado rango, los operadores pueden aprovechar el impulso que suele producirse cuando la dirección del mercado se vuelve más clara. En este artículo, exploraremos tres estrategias ORB adaptadas del Grupo Concretum.

Larry Connors es un reconocido operador bursátil y autor, conocido principalmente por su trabajo en el ámbito del trading cuantitativo y estrategias como el RSI de dos períodos (RSI2), que ayuda a identificar condiciones de sobrecompra y sobreventa a corto plazo en los mercados. En este artículo, primero explicaremos la motivación detrás de nuestra investigación, luego recrearemos tres de las estrategias más famosas de Connors en MQL5 y las aplicaremos al trading intradía del CFD del índice S&P 500.

La estrategia Darvas Box Breakout, creada por Nicolas Darvas, es un enfoque técnico de negociación que detecta posibles señales de compra cuando el precio de una acción sube por encima de un rango establecido, lo que sugiere un fuerte impulso alcista. En este artículo, aplicaremos este concepto estratégico como ejemplo para explorar tres técnicas avanzadas de aprendizaje automático. Entre ellas se incluyen el uso de un modelo de aprendizaje automático para generar señales en lugar de filtrar operaciones, el empleo de señales continuas en lugar de discretas y el uso de modelos entrenados en diferentes marcos temporales para confirmar las operaciones.

El filtro de Kalman es un algoritmo recursivo utilizado en el trading algorítmico para estimar el estado real de una serie temporal financiera filtrando el ruido de los movimientos de precios. Actualiza dinámicamente las predicciones basándose en nuevos datos del mercado, lo que lo hace valioso para estrategias adaptativas como la reversión a la media. Este artículo presenta primero el filtro de Kalman, cubriendo su cálculo e implementación. A continuación, aplicamos el filtro a una estrategia clásica de reversión a la media en el mercado de divisas como ejemplo. Por último, realizamos diversos análisis estadísticos comparando el filtro con una media móvil en diferentes pares de divisas.

En el desarrollo de una estrategia hay muchos detalles complejos a tener en cuenta, muchos de los cuales no se destacan para los traders principiantes. Como resultado, muchos comerciantes, incluido yo mismo, hemos tenido que aprender estas lecciones a las duras penas. Este artículo se basa en mis observaciones de errores comunes que la mayoría de los traders principiantes encuentran al desarrollar estrategias en MQL5. Ofrecerá una variedad de consejos, trucos y ejemplos para ayudar a identificar la descalificación de un EA y probar la solidez de nuestros propios EA de una manera fácil de implementar. El objetivo es educar a los lectores, ayudándolos a evitar futuras estafas al comprar EA, así como a prevenir errores en el desarrollo de su propia estrategia.

La memoria a corto y largo plazo (Long Short-Term Memory, LSTM) es un tipo de red neuronal recurrente (Recurrent Neural Network, RNN) diseñada para modelar datos secuenciales capturando de manera efectiva las dependencias a largo plazo y abordando el problema del gradiente que se desvanece. En este artículo, exploraremos cómo utilizar LSTM para predecir tendencias futuras, mejorando el rendimiento de las estrategias de seguimiento de tendencias. El artículo tratará sobre la introducción de conceptos clave y la motivación detrás del desarrollo, la obtención de datos de MetaTrader 5, el uso de esos datos para entrenar el modelo en Python, la integración del modelo de aprendizaje automático en MQL5 y la reflexión sobre los resultados y las aspiraciones futuras basadas en pruebas estadísticas retrospectivas.

Una brecha inversa del valor razonable (Inverse Fair Value Gap, IFVG) se produce cuando el precio vuelve a una brecha del valor razonable identificada previamente y, en lugar de mostrar la reacción de apoyo o resistencia esperada, no la respeta. Este comportamiento puede indicar un posible cambio en la dirección del mercado y ofrecer una ventaja comercial contraria. En este artículo, voy a presentar mi enfoque, desarrollado por mí mismo, para cuantificar y utilizar la brecha inversa del valor razonable como estrategia para los asesores expertos de MetaTrader 5.

La volatilidad tiende a alcanzar su punto máximo alrededor de eventos noticiosos de alto impacto, lo que crea oportunidades de ruptura significativas. En este artículo, describiremos el proceso de implementación de una estrategia de ruptura basada en el calendario. Cubriremos todo, desde la creación de una clase para interpretar y almacenar datos del calendario, el desarrollo de backtests realistas utilizando estos datos y, finalmente, la implementación del código de ejecución para operaciones en vivo.

La estrategia de negociación basada en la captura de liquidez es un componente clave de Smart Money Concepts (SMC), que busca identificar y aprovechar las acciones de los actores institucionales en el mercado. Implica apuntar a áreas de alta liquidez, como zonas de soporte o resistencia, donde las órdenes grandes pueden desencadenar movimientos de precios antes de que el mercado reanude su tendencia. Este artículo explica en detalle el concepto de «liquidity grab» (captura de liquidez) y describe el proceso de desarrollo de la estrategia de negociación basada en la captura de liquidez en MQL5.

Los modelos ocultos de Markov (Hidden Markov Models, HMM) son potentes herramientas estadísticas que identifican los estados subyacentes del mercado mediante el análisis de los movimientos observables de los precios. En el ámbito bursátil, los HMM mejoran la predicción de la volatilidad y proporcionan información para las estrategias de seguimiento de tendencias mediante la modelización y la anticipación de los cambios en los regímenes de mercado. En este artículo, presentaremos el procedimiento completo para desarrollar una estrategia de seguimiento de tendencias que utiliza HMM para predecir la volatilidad como filtro.

Durante décadas, los operadores han utilizado la fórmula del criterio de Kelly para determinar la proporción óptima de capital que se debe asignar a una inversión o apuesta con el fin de maximizar el crecimiento a largo plazo y minimizar el riesgo de ruina. Sin embargo, seguir ciegamente el criterio de Kelly utilizando el resultado de una sola prueba retrospectiva suele ser peligroso para los operadores individuales, ya que en el trading en vivo, la ventaja comercial disminuye con el tiempo y el rendimiento pasado no es un indicador de resultados futuros. En este artículo, presentaré un enfoque realista para aplicar el criterio de Kelly a la asignación de riesgos de uno o más EA en MetaTrader 5, incorporando los resultados de la simulación de Monte Carlo de Python.

Recently, a fund manager from Man Group gave a lecture about CTAs (Commodity Trading Advisors) at my university. He mentioned that they rarely use machine learning in their CTA bots, which baffled me. Literally, one of the most successful firms in the world prefers simple rules and intuitive algorithms over sophisticated methods. I asked him why, and he explained:

1. They tried using machine learning to mine alphas but failed miserably.

2. They attempted to use it as a filter, similar to what we discussed in this article, but it barely worked, achieving only 80% correlation. This means it provided almost no additional edge compared to the original strategy.

3. They found success in using machine learning to select the best strategy for a given market.

Regarding the third point, I wondered why they didn’t simply test each strategy for every market and compare the results. However, I assume they find it more efficient to cluster markets for certain strategies, especially since they trade over 6,000 assets. They believe the aforementioned theory explains their obstacles, as they primarily use trend-following strategies for their CTA bots.

CatBoost es un potente modelo de aprendizaje automático basado en árboles que se especializa en la toma de decisiones basada en características estacionarias. Otros modelos basados en árboles, como XGBoost y Random Forest, comparten características similares en cuanto a su solidez, capacidad para manejar patrones complejos e interpretabilidad. Estos modelos tienen una amplia gama de usos, desde el análisis de características hasta la gestión de riesgos. En este artículo, vamos a explicar el procedimiento para utilizar un modelo CatBoost entrenado como filtro para una estrategia clásica de seguimiento de tendencias con cruce de medias móviles.