Sergey Zhukov / Profil

- Information

|

9+ Jahre

Erfahrung

|

1

Produkte

|

0

Demoversionen

|

|

0

Jobs

|

1

Signale

|

0

Abonnenten

|

⚠️ Дисклеймер:

Имею свое мнение о финансовых рынках и трейдинге, никому его не навязываю. Если у тебя есть сомнения что трейдинг это не твое, беги от этого подальше. 97% трейдеров идут на корм акулам финансового рынка или околорыночным мошенникам. Скорее всего ты подтвердишь эту статистику, и это нормально.

Автор канала

Сергей Жуков Практикующий трейдер с 2008 года

P.S. Переходи по ссылкам ниже, там много всего полезного⬇️

Имею свое мнение о финансовых рынках и трейдинге, никому его не навязываю. Если у тебя есть сомнения что трейдинг это не твое, беги от этого подальше. 97% трейдеров идут на корм акулам финансового рынка или околорыночным мошенникам. Скорее всего ты подтвердишь эту статистику, и это нормально.

Автор канала

Сергей Жуков Практикующий трейдер с 2008 года

P.S. Переходи по ссылкам ниже, там много всего полезного⬇️

Sergey Zhukov

💡 Суть алгоритма усреднения

Алгоритм усреднения представляет собой стратегию управления убыточной позицией, при которой трейдер последовательно открывает дополнительные ордера в том же направлении, чтобы понизить среднюю цену входа. Метод похож на торговлю по сетке и элементы мартингейла — и несёт схожие риски. Однако у него есть важное преимущество, особенно полезное в волновых или откатных рынках: стратегия предполагает, что даже при движении цены против позиции вскоре может произойти коррекция. Эта коррекция способна компенсировать часть просадки и позволить закрыть всю серию сделок с прибылью.

Принцип прост: если первая сделка ушла в минус, открываются новые сделки в том же направлении с определённым шагом. При правильной настройке объёмов (часто с наращиванием, как в мартингейле), даже небольшой обратный ход цены может вытянуть весь "веер" в плюс. Чем выше объём новых сделок, тем меньшего отката достаточно для выхода всей серии в прибыль.

Пример: при продаже (Sell) цена идёт вверх, и на каждом заданном интервале открываются новые Sell-ордера. Получается "веер" ордеров, где каждый следующий расположен выше предыдущего. После достижения максимальной просадки X[k-1] (где k — индекс последнего ордера), ожидается коррекционное движение вниз на величину D[k]. Этого отката достаточно, чтобы вся серия позиций закрылась в плюс.

Как строится серия ордеров

Дополнительные ордера в стратегии усреднения размещаются с заданным интервалом. Если первая позиция открыта в точке 0, а цена пошла против нас, далее открываются ордера на расстояниях S[0], S[1], ..., S[k-1], формируя серию из k ордеров. На каждом этапе важно учитывать размер текущей просадки X[i], которая представляет собой суммарное расстояние от начальной точки до ордера с индексом i.

После установки последнего ордера (k), предполагается, что произойдет разворот — цена откатит на величину D[k] от максимального уровня. Этот откат и должен быть тем движением, которое выведет всю серию в плюс.

Логика расчёта профита

У каждого ордера есть своя текущая плавающая прибыль P[i], которая может быть отрицательной. Когда начинается движение в нужную сторону, убытки начинают сокращаться. Чтобы оценить, каким должен быть объём нового ордера (L[k]), рассчитывается будущая прибыль каждого уже открытого ордера при ожидаемом откате D[k]. Эта прибыль складывается из текущего результата и ожидаемого изменения:

mathematica

Копировать

Редактировать

PF[j] = P[j] + C[j] + (D[k] * L[j] * TickSize)

P[j] — текущий результат ордера j.

C[j] — комиссия по нему.

L[j] — объём сделки.

TickSize — стоимость одного пункта на 1 лот.

Для нового ордера (ещё не открытого) прибыль рассчитывается отдельно:

mathematica

Копировать

Редактировать

PF[k] = (D[k] - Spread[k]) * L[k] * TickSize

Важный момент: из отката вычитается спред, поскольку он представляет начальный минус при входе.

Когда закрывать серию?

Серия закрывается, когда достигается заданный профит-фактор — отношение прибыли к убытку. Это значение задаётся заранее и называется ProfitFactorMax. Например, если установить его как 1.2, то серия закроется, когда прибыль будет на 20% больше, чем предыдущая просадка.

Для расчёта требуемого объёма нового ордера, чтобы достичь цели, используется формула:

mathematica

Копировать

Редактировать

L[k] = (ProfitFactorMax * SumLoss - Σ (D[k] * L[j] * TickSize)) / ((D[k] - Spread[k]) * TickSize)

SumLoss — сумма текущих убытков по уже открытым позициям.

L[j] — объёмы этих позиций.

Spread[k] — спред на момент входа в новый ордер.

Таким образом, L[k] — это объём, который «докидывается» в серию, чтобы она при откате D[k] дала нужный суммарный профит.

Как рассчитывается откат D(X)

Функция отката D(X) определяет, какого размера отката мы ожидаем при текущей глубине просадки X. Есть два основных подхода:

1. Линейная зависимость

mathematica

Копировать

Редактировать

D(X) = K * X

Где K — коэффициент. Например, если K = 0.5, то на 100 пунктов просадки мы ожидаем 50 пунктов возврата.

2. Степенная зависимость с насыщением

Позволяет задать минимальный откат и плавное увеличение D при росте просадки:

mathematica

Копировать

Редактировать

D(X) = D_min + K * D_min * (1 - 0.5 ^ (X / HalfX))

D_min — минимально допустимый откат.

K — коэффициент роста отката.

HalfX — уровень просадки, при котором половина прироста D уже достигнута.

Такая модель делает поведение алгоритма более гибким и реалистичным на высоковолатильных рынках.

Вывод

Алгоритм усреднения — это мощный инструмент управления убыточными позициями, который может перевести временную просадку в прибыль при коррекционном движении. Однако он требует точного расчёта, дисциплины и понимания рыночной динамики. Правильно настроенные параметры серии и грамотное определение объёма нового ордера позволяют контролировать риски и добиваться стабильного положительного результата.

Алгоритм усреднения представляет собой стратегию управления убыточной позицией, при которой трейдер последовательно открывает дополнительные ордера в том же направлении, чтобы понизить среднюю цену входа. Метод похож на торговлю по сетке и элементы мартингейла — и несёт схожие риски. Однако у него есть важное преимущество, особенно полезное в волновых или откатных рынках: стратегия предполагает, что даже при движении цены против позиции вскоре может произойти коррекция. Эта коррекция способна компенсировать часть просадки и позволить закрыть всю серию сделок с прибылью.

Принцип прост: если первая сделка ушла в минус, открываются новые сделки в том же направлении с определённым шагом. При правильной настройке объёмов (часто с наращиванием, как в мартингейле), даже небольшой обратный ход цены может вытянуть весь "веер" в плюс. Чем выше объём новых сделок, тем меньшего отката достаточно для выхода всей серии в прибыль.

Пример: при продаже (Sell) цена идёт вверх, и на каждом заданном интервале открываются новые Sell-ордера. Получается "веер" ордеров, где каждый следующий расположен выше предыдущего. После достижения максимальной просадки X[k-1] (где k — индекс последнего ордера), ожидается коррекционное движение вниз на величину D[k]. Этого отката достаточно, чтобы вся серия позиций закрылась в плюс.

Как строится серия ордеров

Дополнительные ордера в стратегии усреднения размещаются с заданным интервалом. Если первая позиция открыта в точке 0, а цена пошла против нас, далее открываются ордера на расстояниях S[0], S[1], ..., S[k-1], формируя серию из k ордеров. На каждом этапе важно учитывать размер текущей просадки X[i], которая представляет собой суммарное расстояние от начальной точки до ордера с индексом i.

После установки последнего ордера (k), предполагается, что произойдет разворот — цена откатит на величину D[k] от максимального уровня. Этот откат и должен быть тем движением, которое выведет всю серию в плюс.

Логика расчёта профита

У каждого ордера есть своя текущая плавающая прибыль P[i], которая может быть отрицательной. Когда начинается движение в нужную сторону, убытки начинают сокращаться. Чтобы оценить, каким должен быть объём нового ордера (L[k]), рассчитывается будущая прибыль каждого уже открытого ордера при ожидаемом откате D[k]. Эта прибыль складывается из текущего результата и ожидаемого изменения:

mathematica

Копировать

Редактировать

PF[j] = P[j] + C[j] + (D[k] * L[j] * TickSize)

P[j] — текущий результат ордера j.

C[j] — комиссия по нему.

L[j] — объём сделки.

TickSize — стоимость одного пункта на 1 лот.

Для нового ордера (ещё не открытого) прибыль рассчитывается отдельно:

mathematica

Копировать

Редактировать

PF[k] = (D[k] - Spread[k]) * L[k] * TickSize

Важный момент: из отката вычитается спред, поскольку он представляет начальный минус при входе.

Когда закрывать серию?

Серия закрывается, когда достигается заданный профит-фактор — отношение прибыли к убытку. Это значение задаётся заранее и называется ProfitFactorMax. Например, если установить его как 1.2, то серия закроется, когда прибыль будет на 20% больше, чем предыдущая просадка.

Для расчёта требуемого объёма нового ордера, чтобы достичь цели, используется формула:

mathematica

Копировать

Редактировать

L[k] = (ProfitFactorMax * SumLoss - Σ (D[k] * L[j] * TickSize)) / ((D[k] - Spread[k]) * TickSize)

SumLoss — сумма текущих убытков по уже открытым позициям.

L[j] — объёмы этих позиций.

Spread[k] — спред на момент входа в новый ордер.

Таким образом, L[k] — это объём, который «докидывается» в серию, чтобы она при откате D[k] дала нужный суммарный профит.

Как рассчитывается откат D(X)

Функция отката D(X) определяет, какого размера отката мы ожидаем при текущей глубине просадки X. Есть два основных подхода:

1. Линейная зависимость

mathematica

Копировать

Редактировать

D(X) = K * X

Где K — коэффициент. Например, если K = 0.5, то на 100 пунктов просадки мы ожидаем 50 пунктов возврата.

2. Степенная зависимость с насыщением

Позволяет задать минимальный откат и плавное увеличение D при росте просадки:

mathematica

Копировать

Редактировать

D(X) = D_min + K * D_min * (1 - 0.5 ^ (X / HalfX))

D_min — минимально допустимый откат.

K — коэффициент роста отката.

HalfX — уровень просадки, при котором половина прироста D уже достигнута.

Такая модель делает поведение алгоритма более гибким и реалистичным на высоковолатильных рынках.

Вывод

Алгоритм усреднения — это мощный инструмент управления убыточными позициями, который может перевести временную просадку в прибыль при коррекционном движении. Однако он требует точного расчёта, дисциплины и понимания рыночной динамики. Правильно настроенные параметры серии и грамотное определение объёма нового ордера позволяют контролировать риски и добиваться стабильного положительного результата.

Sergey Zhukov

Hat ein Produkt angeboten

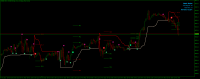

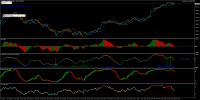

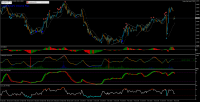

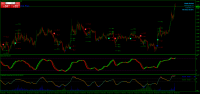

Das Panel erleichtert dem Händler die Arbeit beim Setzen von Stop Losses und Take Profits. Zeigt Informationen über mögliche Gewinne und Verluste an. Es erleichtert die Arbeit, wenn eine Vielzahl von Stopps und Take Profits gesetzt werden müssen. Es wurde als Werkzeug für eine reibungslose Positionseinstellung auf m1 und eine schnelle Übertragung von Stops auf Breakeven geschaffen. Sieht ästhetisch ansprechend aus und passt perfekt in das native MT5-Interface. Empfohlener Broker ByBit MT5

Sergey Zhukov

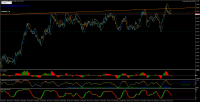

Hat ein MetaTrader 5 Signal veröffentlicht

Запуск нового счета - целевая прибыль 5% в месяц

Sergey Zhukov

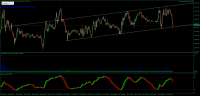

Screenshot veröffentlicht

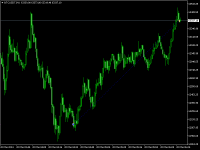

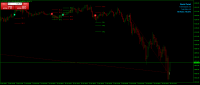

SPX500, H1TF Global Markets (Aust) Pty LtdDemohttps://dashboard.surgetrader.com/trader-contests?contest=1

: