....

Desvantagens:

1. Pequeno mercado líquido para futuros "de longa distância".

2. devido ao fato de que não há datas exatas de pagamento de dividendos,

A dificuldade em determinar a gama de preços negociados.

Alguma idéia de "negar" as desvantagens?

1. Tornar-se um criador de mercado para futuros de longo prazo?

2. Assumir todas as empresas e conselhos de administração ao mesmo tempo. E estabelecer datas exatas de pagamento + mais um dia (por conveniência).

Não vejo outra forma. )))

Alcance, facilmente de 0 a + infinito. Todos os preços servirão.

3. Com o banco central, é mais complicado. Mesmo uma aquisição não vai ajudar porque a mudança da taxa de juros dita a economia...

Para sugestões mais específicas, você precisa de uma descrição mais precisa do algoritmo (idéia comercial). Muitos comerciantes não têm idéia do que é um calendário e como ele é comido.

Obrigado antecipadamente pela alfabetização.

1. Torne-se um criador de mercado para futuros de longa distância ?

2. Subjugar todas as empresas e conselhos de administração ao mesmo tempo. E estabelecer datas exatas de pagamento + mais um dia (por conveniência).

Não vejo outra forma. )))

E na terceira desvantagem, a faixa, facilmente de 0 a + infinito. Todos os preços servirão.

Para sugestões mais específicas, você precisa de uma descrição mais precisa do algoritmo (idéia comercial). Muitos comerciantes forex não têm idéia do que é um calendário e como ele é comido.

Obrigado antecipadamente pela alfabetização.

Calendário de divulgação. (Eu não escrevi o artigo)

Negocio futuros sobre o mesmo ativo com diferentes datas de execução e de vencimento.

É importante lembrar que no momento da expiração, o preço dos futuros deve ser igual ao preço do ativo subjacente.

Portanto, se você tem dois futuros para o mesmo ativo com datas de início diferentes, mas com a mesma data de vencimento, e não valem o mesmo,

Então você pode fazer uma operação de arbitragem, vender um contrato mais caro e comprar um contrato mais barato. E antes de expirar, quando o valor dos contratos se igualará,

você fecha o negócio e tem um lucro igual à diferença entre o preço inicial dos futuros e os preços atuais. Como as regras da matemática são inegáveis, esta transação é uma das mais arriscadas.

Infelizmente, em nosso mercado é difícil encontrar contratos com a mesma data de vencimento, por isso negociamos a mudança de um futuro para outro, por exemplo, há dois contratos, o fechado 3,13 e o distante 6,13.

Como o contrato longo tem uma liquidez substancialmente menor e seu preço difere significativamente do ativo subjacente, em contraste com o contrato de curto prazo, esta diferença pode ser negociada.

É claro que, neste caso, ninguém promete a convergência total na data de vencimento, mas com alguma habilidade este risco pode ser facilmente controlado.

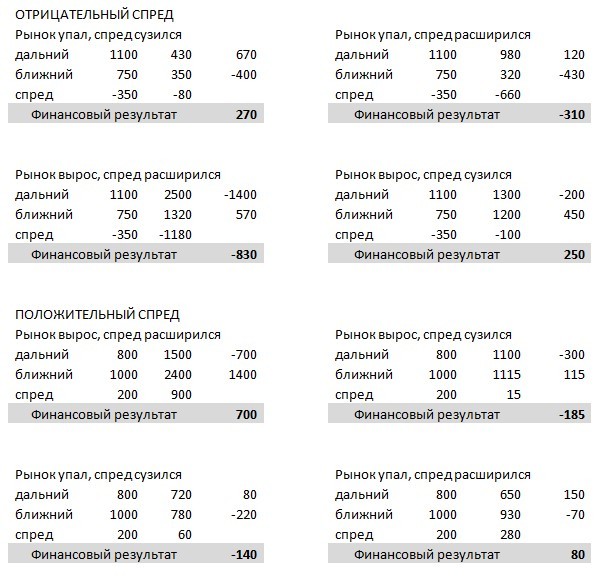

Agora vamos ver de perto como a posição é administrada dependendo dos pontos de entrada e saída.

Primeiro, vamos definir as condições iniciais, o spread é considerado como longo menos curto, longo é curto futuro, curto é longo. Já que o longo pode ser maior ou menor que o curto,

então o spread seria um número negativo ou positivo, respectivamente. Após entrar na posição, o spread, seguindo o movimento geral do mercado, pode aumentar ou diminuir.

A partir disto, obtemos dados como este:

Um exame cuidadoso desta tabela nos permite estabelecer algumas regras simples para obter lucros e controlar perdas em qualquer posição:

1. você deve entrar em uma posição com um spread negativo quando um novo spread é estatisticamente improvável, mas se o spread se ampliar, ele pode ser comprado de volta, calculando a média da posição.

2. entrar em uma posição com um spread positivo é mais provável que resulte em uma perda do que em um ganho, então reverta a posição a fim de vender um instrumento caro e comprar um barato.

3. Levando em conta o grande spread e, portanto, o tamanho do lucro, uma boa tática seria discar gradualmente na posição e fechar o comércio até o momento em que o spread se desmarque drasticamente antes de expirar. 200% por ano não é o limite.

Como exemplo de trabalho no spread do calendário, podemos oferecer a você a possibilidade de considerar a comercialização do spread entre os futuros de rublo e dólar, Si.

Assim, por exemplo, o spread no par de futuros com uma data de vencimento de 9,11 e 9,15 é de 5000 rublos por par, o que dá 200% de lucro. Naturalmente, não é dinheiro rápido e você tem que esperar 4 anos, o rendimento será de 50% ao ano,

que não oferece nenhum depósito bancário, enquanto você pode falar de uma operação relativamente livre de riscos. Exemplo de uma transação específica, em setembro de 2011 o spread no par subiu para 10.000 pips,

entramos no comércio por ser uma divergência anormal devido à queda acentuada em nosso mercado. No final de dezembro de 2011, fechamos o negócio em 5300 pips spread, obtendo assim quase 100% de retorno em quatro meses.

Com o calendário espalhado tudo parece claro, então vamos considerar o spread comercial no livro de pedidos do instrumento de baixo líquido.

A estratégia é uma variante da dispersão, somente ela está relacionada à dispersão do calendário.

Se tomarmos qualquer futuro de longo prazo, podemos ver de 20 a 100 pips de diferença entre a oferta e a procura, portanto, comprando e vendendo o contrato ao melhor preço, vamos embolsar a diferença.

E a fim de evitar perdas devido a movimentos de preços contra nós no momento da execução de uma negociação, nós cobrimos nossa posição com uma negociação contra-direcional com um contrato de futuros mais líquido.

Por exemplo, quando nossa ordem limite para comprar um futuro RTS de longa distância é executada, vendemos imediatamente um futuro RTS fechado no mercado, depois colocamos uma ordem limite para vender um futuro RTS de longa distância e depois que a ordem é executada, compramos um futuro RTS fechado, determinando assim o lucro da operação de arbitragem.

Para tomar a decisão de entrar em uma operação, precisamos calcular as despesas gerais para a operação, esta será a comissão pela compra da venda de dois contratos e perdas da transação de marcação a mercado com o contrato fechado, geralmente são 1-2 incrementos de preço.

Em nosso exemplo com os futuros RTS, são 8 rublos de comissão padrão para transações intradiárias (câmbio + corretor) e 6 rublos de perdas no mercado, totalizando 14 rublos. No valor de 0,629 pontos, o spread mínimo "interessante" do contrato longo é de 30-40 pontos.

Um importante bônus destas transações é que a troca, ao comprar e vender simultaneamente contratos próximos e distantes, leva apenas um, maior, CS para dois contratos, graças a nós, criando assim liquidez.

Если мы возьмём любой дальний фьючерс, то можем заметить от 20 до 100 пунктов разницы между бидом и аском, поэтому купив и продав контракт по лучшей цене, мы это разницу положим к себе в карман.

А что бы в момент совершения сделки не получить убыток из-за движения цены против нас, мы хеджируем свою позицию противоположной по направлению сделкой более ликвидного ближнего фьючерса.

Например, исполняется наша лимитная заявка на покупку дальнего фьючерса РТС, мы тут же продаём ближний по маркету, далее выставляем на продажу лимитом дальний РТС и после исполнения заявки покупаем ближний контракт, зафиксировав, таким образом, прибыль от арбитражной операции.

Tenho a intenção de implementar tal coisa. Mas eu não sei sobre as armadilhas. Preciso investigar. Os tiquetaques sobrepostos uns sobre os outros para um começo.

E se os longos futuros, em vista da fraca liquidez, estiverem em um momento colocado na barra contra minha posição - então a conta está morta, se for um contrato muito grande).

Tenho a intenção de implementar tal coisa. Mas eu não sei sobre as armadilhas. Preciso investigar. Os tiquetaques sobrepostos uns sobre os outros para um começo.

E se em vista da fraca liquidez, os futuros longos podem ser momentaneamente colocados na barra contra minha posição - então a conta está morta, se for um contrato muito grande).

"Nada mal", porque os futuros longos estarão em vigor por mais 3 meses, após a expiração dos futuros curtos.

Quero dizer, chamada de margem com fechamento forçado.

Esta situação é praticamente impossível, você compra um e vende o outro - uma posição em termos de fundos = neutra

Sua renda (perda) é a diferença de preço entre os futuros no momento da entrada/saída!

O resto do tempo você não perde NADA, mas não ganha nada = posição neutra.

(Vá para a INTERNET e procure "The Calendar Spread" - há inúmeras descrições detalhadas desta estratégia).

Esta situação é praticamente impossível, você compra um e vende o outro - posição por meio = neutro

Quero dizer que sobre a iliquidez no momento contra a posição pode disparar para que seja melhor ter uma margem de segurança forte o suficiente para não entrar em uma chamada de margem... .

Por exemplo - demorou muito tempo para ser curto e curto para ser longo. O curto prazo longo subiu - alguém insensatamente ou intencionalmente comprado no mercado, ou os vendedores de limite foram todos embora - só resta um debaixo do bar. Na próxima a posição é cerca de zero, e na distante - menos a conta. Bem, isto é assim - hipoteticamente). Eu posso estar errado. Preciso investigar, é um tema muito interessante.

Quero dizer que sobre a iliquidez no momento contra a posição pode disparar para que seja melhor ter uma margem de segurança forte o suficiente para não entrar em uma chamada de margem... .

Por exemplo - demorou muito tempo para ser curto e curto para ser longo. O curto prazo longo subiu - alguém insensatamente ou intencionalmente comprado no mercado, ou os vendedores de limite foram todos embora - só resta um debaixo do bar. Na próxima a posição é cerca de zero, e na distante - menos a conta. Bem, isto é assim - hipoteticamente). Tenho que pesquisar, é um tema muito interessante.

Mais uma vez, repito que esta situação não pode existir!

( Leia e pense! Futuros sobre UM ativo subjacente - portanto o preço de (ambos) futuros muda em UMA direção!)

Pode haver atrasos em futuros ilíquidos, mas eles são temporários.

Mais uma vez, não pode haver tal situação!

( Leia e pense!)

"Não é um hullabaloo, porque os futuros distantes serão válidos por mais 3 meses, após o vencimento dos futuros próximos.

- Aplicativos de negociação gratuitos

- 8 000+ sinais para cópia

- Notícias econômicas para análise dos mercados financeiros

Você concorda com a política do site e com os termos de uso

Boa tarde!

Convido-os a discutir neste tópico estratégias e formas de implementá-las

no mercado de derivativos FORTS.

Vou começar com o primeiro.

Estratégia - Calendário de Futuros Difusão.

Vantagens:

1. Pequeno (relativamente) investimento de fundos.

2. Descontos CS em muitos futuros.

3. teoricamente 100% de breakeven.

4. Não afetado pelo componente de moeda.

5. Não é muito difícil de implementar.

6. Não é muito crítico para a velocidade de execução dos pedidos.

Desvantagens:

1. Mercado de baixa liquidez para futuros de "longo prazo".

2. Não há datas exatas de pagamento de dividendos,

difícil de determinar a gama de preços negociados.

3. Mudanças muito frequentes nas taxas de juros

4. Fraca volatilidade entre pares (por exemplo, Si-6,15 e Si-9,15).

Alguma idéia de como "reverter" os pontos fracos?