РЕЗУЛЬТАТЫ ВЫБОРОВ США. КАК БУДУТ РАЗВИВАТЬСЯ СОБЫТИЯ НА РЫНКЕ ФОРЕКС ОБЗОР РЫНКА ФОРЕКС НА 09.11.2016г.

I. Фокус рынка:

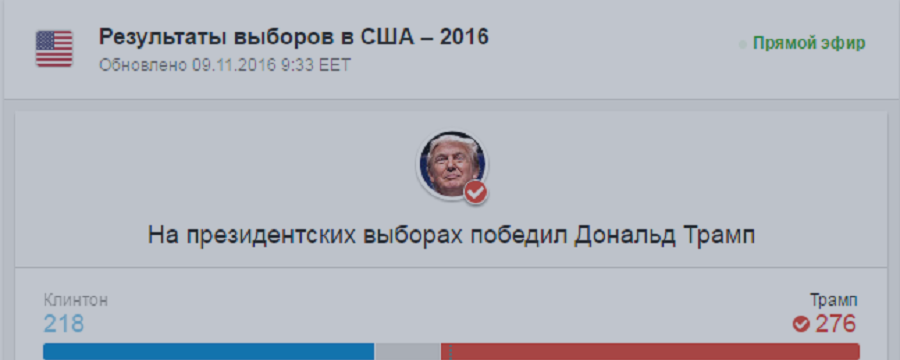

В начале сессии среды на рынках резко выросла волатильность под влиянием публикации предварительных данных по итогам президентских выборов в США. На момент подготовки материала предварительные подсчеты голосов избирателей указывали на лидирование кандидата от Республиканской партии Дональда Трампа, шансы на победу которого начали стремительно повышаться после победы в штате Флорида. Для рынков отрыв Трампа оказался достаточно неожиданным, так как фаворитом предвыборной гонки считалась Хилари Клинтон. Обнародование результатов по штату Флорида стало причиной резкого падения фьючерсов на фондовые рынки США и курса американского доллара, при этом резко подорожало золото.

Итоги выборов в США будут ключевой темой на рынках сегодня. На их фоне выходящие макроэкономические отчеты и другие, запланированные на сегодня события, будут, скорее всего, игнорироваться рынками. Хоть как-то конкурировать с сообщениями о результатах выборов в США на новостном фоне для рынков сегодня сможет разве что оглашение итогов заседания РБНЗ в 20:00 GMT, от которого ожидают сокращения учетной ставки с 2,00% до 1,75%.

II. О чем говорят на рынке:

Премьер-министр Тереза Мэй сказала, что основы британской экономики остаются очень сильными. Вместе с тем, она подтвердили свою приверженность укреплению государственных финансов после того, как отчет показал, что Брекзит будет увеличивать зависимость страны от заимствований. Институт фискальных исследований прогнозирует, что Великобритания начнет сокращать свое отношение государственного долга к ВВП только в конце десятилетия из-за замедления экономики в результате выхода страны из ЕС. "Основы экономики Великобритании сильны. Мы уже увидели, что наш дефицит сократился на две трети. Мы полны решимости продолжать жить по средствам, - сказала Тереза Мэй во время поездки в Индию. - То, что я услышала здесь от бизнесменов, явно указывает, что они рассматривают Британию как привлекательное место для ведения бизнеса и инвестиций. Кроме того, они хотят развивать текущие отношения с помощью увеличения объемов торговли, что означает больше рабочих мест и больше инвестиций в Великобританию".

Только довольно значительные негативные новости заставили бы Федеральный резерв отложить повышение процентных ставок в декабре, учитывая улучшенные экономических данных с июня, сказал президент ФРБ Чикаго Чарльз Эванс. «Вероятно, понадобится что-то очень значительное, чтобы изменить мою оценку, что необходимо повышение ставки в декабре», - рассказал Эванс, ссылаясь на заседание ФРС, которое состоится в середине декабря. «Но выборы в США создают неопределенность. После выборов она сохранится, - отметил Эванс. – Волатильность рынка может стать ключом к дальнейшим действиям».

Организация стран-экспортеров нефти увеличила в прошлом году свою долю на мировом рынке до 40 процентов по сравнению с 38 процентами, которые она прогнозировала два года назад, и нарастит ее до 41 процента в 2020 году, говорится в опубликованном обзоре ОПЕК. Этот дополнительный объем в 4,6 миллиона баррелей в сутки, который прибавится к началу следующего десятилетия, стал результатом проводимой во главе с Саудовской Аравией стратегии, даже если краткосрочное финансовое давление и вынудило ОПЕК отказаться от нее. В 2020 году ОПЕК будет производить 40,6 миллиона баррелей в сутки, или 41 процент от мировой добычи, прогнозирует организация. Прогноз 2014 года, до того, как ОПЕК изменила стратегию, предполагал добычу на уровне 36 миллионов баррелей в сутки в 2020 году и сокращение доли рынка до 37 процентов с 38 процентов в 2015 году. Рост доли ОПЕК означает падение конкурентов. Поставки сланцевой нефти из США и Канады снизятся на 400 тысяч баррелей в сутки с 2015 по 2020 год, говорится в обзоре. Ранее прогнозировался рост на 600 тысяч баррелей.

Данные Всемирного золотого совета (ВЗС) показали, что спад розничных продаж и двукратное сокращение закупок госсектором привели к 10-процентому снижению мирового спроса на золото в третьем квартале 2016 года, несмотря на взлёт интереса со стороны инвесторов. Вместе с 4-процентным ростом предложения это обеспечило квартальный профицит в 166,3 тонны, максимум с начала 2009 года. Розничный спрос на ювелирные изделия, монеты и слитки рухнул на четверть, так как подорожание драгметалла отпугнуло потребителей на ключевых рынках сбыта физического металла в Китае и Индии. Жители Китая снизили покупки золота на 22 процента на фоне экономической неопределённости и изменений в покупательских предпочтениях, спрос индийских покупателей сократился на 28 процентов. Это привело к спаду мирового ювелирного спроса до минимального для третьего квартала уровня за пять лет. Однако, снижение цен и сезонный фестивальный спрос могут поддержать спрос в 4-м квартале. "Ключевые рынки физического металла в Индии и Китае оставались под давлением со стороны высоких цен и сократившихся доходов в 3-м квартале, но похоже, 4-й квартал может оказаться лучше", - сказал эксперт ВЗС Алистер Хьюитт. По его словам, ценовая конъюнктура всегда была основным двигателем покупок золота, и люди быстро среагировали на октябрьское падение цен.

В Национальном институте экономических и социальных исследований (NIESR) прогнозируют рост ВВП Великобритании в 3-м квартале на 0,4% по сравнению с предыдущим кварталом после роста на 0,7% во 2-м квартале и роста на 0,5% за период с июня по август. Согласно представленным ранее данным, промышленное производство в Великобритании в 3-м квартале упало на 0,4% по сравнению с предыдущим кварталом. "В то время как розничные продажи в последние месяцы были позитивными, промышленный сектор тормозил экономический рост страны", - говорит Джеймс Уоррен из NIESR. По его словам, NIESR ожидает, что производство в промышленном секторе в 3-м квартале упало на 0,2%.

Обзор вакансий и текучести рабочей силы (JOLTS), опубликованный Бюро статистики труда США, показал, что в сентябре число вакансий увеличилось до 5,486 млн. Показатель за август был пересмотрен до 5,453 млн. с 5,443 млн. Аналитики ожидали, что число вакансий вырастет до 5,508 млн. Уровень вакансий составил 3,7 процента против 3,6 процента в августе. Количество вакансий мало изменилось в частном секторе и в правительственном сегменте. Число вакансий также незначительно изменилось во всех отраслях и регионах. Кроме того, стало известно, что найм составил 5,081 млн. против 5,268 млн. в августе. Уровень найма снизился в сентябре до 3,5 процента с 3,6 процента в августе. Найм почти не изменился в частном секторе и в правительственной сфере. Что касается отраслей, найм уменьшился в секторе искусства, развлечения и досуг (-63000), и практически не изменился во всех других отраслях. Что касается увольнений, их число составило 3,070 млн. по сравнению с 3,009 млн. в августе. Уровень увольнений составил 2,1 процента, как и в августе. Количество увольнений мало изменилось в частном секторе, но увеличилось в правительственной сфере (+36,000).

Центральный банк Китая заявил, что будет поддерживать достаточную ликвидность и обеспечивать разумный рост денежной массы и кредитования, принимая меры по контролю за пузырями на рынке активов и финансовыми рисками. "ЦБ будет поддерживать разумную денежно-кредитной политики, используя тонкую настройку упреждающим и своевременным образом, - указал ЦБ в своем докладе по денежно-кредитной политике за третий квартал. - При создании нейтральных и соответствующих денежных и финансовых условий для структурных реформ и поддержания достаточной ликвидности, мы должны обратить внимание на сдерживание пузырей на рынке активов и предотвращение экономического и финансового рисков. Баланс между стабилизацией роста и предотвращением пузырей на рынке активов становится все более сложной задачей". Между тем, Центральный банк признал, что общая долговая нагрузка экономики продолжает расти, наряду с усилением финансовых рисков. "Экономика все еще в значительной степени опирается на сектор недвижимости и инвестиции в инфраструктуру", - пояснил Центробанк.

Индекс потребительских цен в Китае в октябре ускорился до 2,1% в годовом выражении, а темпы роста индекса цен производителей оказались лучшими с декабря 2011 года, свидетельствуют данные государственного статистического бюро Китая. Показатель инфляции октября совпал с прогнозами аналитиков, которые ожидали роста в октябре до 2,1% с 1,9% в сентябре. Тем временем, индекс цен производителей, который в сентябре впервые за пять лет показал рост, в октябре ускорил темпы и вырос на 2,1%. Изменение оказалось лучше прогнозов аналитиков, которые ожидали увеличения показателя лишь до 0,8%. Причиной роста инфляции стали возросшие цены на продовольственные товары – на 3,7% по сравнению с аналогичным периодом 2015 года, цены на непродовольственные товары выросли на 1,7%, на услуги на 2,5%. В целом за десять месяцев 2016 года инфляция в стране составила 2%, при этом правительство Китая в начале года прогнозировало, что инфляция в 2016 году составит 3%.

III. Ситуация на рынках

Валютный рынок

Пара EUR/USD существенно

выросла, приблизившись до самого высокого уровня с 8 сентября, что связано с

предварительными итогами выборов в США. Перед голосованием результаты многих

опросов указывали на победу Клинтон, что обусловило рост таких рисковых активов,

как фондовые рынки США и мексиканский песо. Теперь, похоже, Трамп лидирует в

некоторых важных штатах и побеждает в 18 штатах, в то время как Клинтон – в 11.

Согласно последним данным, подсчитано уже 81% голосов. За Трампа проголосовало

48%, за Хиллари Клинтон - 47%. Для победы, кандидаты в президенты должны

набрать 270 голосов со всех штатов: Трамп набрал уже 244 голоса, а Клинтон -

лишь 215 голосов. Участники рынка ожидают, что торги будут проходить неровно по

мере закрытия избирательных участков и опубликования результатов голосования.

Эксперты отмечают, что победа Клинтон вполне могла бы обеспечить повышение

ставки в декабре, а вот победа Трампа будет рассматриваться как неожиданное

событие, которое может побудить ФРС быть осторожнее. Это связано с тем, что

экономический курс США станет менее предсказуемым, учитывая радикальные идеи

Трампа по вопросам торговли, иммиграции, военной стратегии. Согласно рынку

фьючерсов, вероятность ужесточения денежно-кредитной политики ФРС в декабре

составляет 76,3% по сравнению с 71,5% днем ранее. Сильное сопротивление -

$1.1326 (максимум 8 сентября). Важная поддержка - $1.0935 (минимум 31 октября).

Пара AUD/USD резко обвалилась, достигнув минимума 31 октября, что связано с итогами выборов в США. Лидерство Трампа стало неожиданностью для инвесторов так как многие верили в победу Клинтон. Сейчас многие уверены, что если республиканец Дональд Трамп станет президентом, это может вызвать неопределенность в отношении экономической и торговой политики и побудить ФРС отказаться от дальнейшего повышения ставок, а это негативно отразится на долларе США. Если же на выборах выиграет Клинтон, то инвесторы быстро переключат свое внимание на процентные ставки ФРС. Небольшое влияние на ход торгов оказали данные по Китаю, показавшие, что индекс потребительских цен в октябре ускорился до 2,1% в годовом выражении, а темпы роста индекса цен производителей оказались лучшими с декабря 2011 года, Показатель инфляции октября совпал с прогнозами аналитиков, которые ожидали роста в октябре до 2,1% с 1,9% в сентябре. Тем временем, индекс цен производителей в октябре ускорил темпы и вырос на 2,1%. Изменение оказалось лучше прогнозов аналитиков, которые ожидали увеличения показателя лишь до 0,8%. В целом за десять месяцев 2016 года инфляция в стране составила 2%. Сильное сопротивление - AUD0.7776 (максимум 8 ноября). Важная поддержка - AUD0.7557 (минимум 28 октября).

Фондовый рынок

|

Индекс |

Значение |

Изменение |

|

DJIA |

18332.74 |

+0.40% |

|

S&P 500 |

2139.56 |

+0.38% |

|

NASDAQ |

5193.49 |

+0.53% |

|

Nikkei |

16251.54 |

-5.36% |

|

Hang Seng |

22171.93 |

-3.22% |

|

CSI 300 |

3364.90 |

-0.18% |

|

S&P/ASX |

5156.56 |

-1.93% |

Основные фондовые индексы США завершили вчерашние торги с умеренным повышением на фоне ожиданий результатов президентских выборов. Многие инвесторы считают, что при победе Клинтон акции будут повышаться в течение нескольких последующих сессий, тогда как из-за неопределенности политических предложений Трампа рискованные активы сразу после его победы понизятся. Также инвесторы отметили, что среднесрочное и долгосрочное влияние победы каждого из кандидатов на экономику остается неясным. Некоторые аналитики предупредили, что инвесторам не следует проявлять слишком много уверенности в отношении итогов выборов. Они добавили, что выборы напоминают референдум в Британии, в частности из-за сокращения разрыва по результатам опросов. Небольшое влияние на ход торгов также оказал обзор вакансий и текучести рабочей силы (JOLTS), опубликованный Бюро статистики труда США. Он показал, что в сентябре число вакансий увеличилось до 5,486 млн. Показатель за август был пересмотрен до 5,453 млн. с 5,443 млн. Аналитики ожидали, что число вакансий вырастет до 5,508 млн. Уровень вакансий составил 3,7% против 3,6% в августе. Вместе с тем, стало известно, что найм составил 5,081 млн. против 5,268 млн. в августе. Уровень найма снизился в сентябре до 3,5 процента с 3,6 процента в августе.

Азиатские фондовые индексы торгуются в красной зоне на фоне новостей о лидерстве Дональда Трампа по предварительным итогам голосования на президентских выборах в США. Согласно последним данным, подсчитано уже 81% голосов. За Трампа проголосовало 48%, за Хиллари Клинтон - 47%. Для победы, кандидаты в президенты должны набрать 270 голосов со всех штатов: Трамп набрал уже 244 голоса, а Клинтон - лишь 215 голосов. Японский индекс Nikkei 225 снизился на 5,4 процента, что является максимальным падением с 24 июня. Давление на индекс оказали результаты выборов, а также масштабное укрепление иены против доллара, что невыгодно японским производителям, ориентированным на экспорт.

Начало торгов на основных фондовых площадках Европы ожидается негативным.

Рынок инструментов фиксированной доходности

На текущий момент доходность 10-и летних облигаций США находится на уровне 1,80% (-5 б.п.).

Доходность 10-и летних немецких бондов в данный момент находится на уровне 0,19% (+1 б.п.).

Доходность 10-и летних гособлигаций Великобритании удерживается в области 1,25% (+1 б.п.).

Товарные рынки

Фьючерсы на нефть сорта WTI демонстрируют негативную динамику. На текущий момент декабрьские фьючерсы котируются по $44.19 за баррель (-1.76%). Цены на нефть падают на фоне новостей о лидерстве Дональда Трампа в ряде ключевых штатов в ходе голосования на президентских выборах в США. Давление на котировки также оказывают данные Американского института нефти (API). Согласно сообщению API, запасы нефти в США на прошлой неделе увеличились на 4,4 миллиона баррелей, при этом аналитики прогнозировали рост показателя только на 1,3 миллиона баррелей. Позднее сегодня выйдет официальная статистика по запасах от Минэнерго страны. Согласно ожиданиям, за неделю, завершившуюся 4 ноября, они выросли на 1,33 миллиона баррелей, до 483,93 миллиона баррелей. Вместе с тем, наблюдателей будет особенно интересовать прогноз ведомства в отношении добычи нефти в США в 2017 году. Вероятно, прогноз Минэнерго по данному показателю будет снова повышен против октябрьского прогноза 8,6 млн баррелей в день. Повышение может составить до 200 000 баррелей в день. Подобное уточнение прогноза может оказать давление на цены на нефть и повлиять на ОПЕК.