Как провести качественный анализ торговых сигналов и выбрать наилучший из них?

Rustem Bigeev | 19 мая, 2017

Введение. Что делать, если не получается торговать самому?

Каждый, кто хотя бы раз пробовал войти в рынок и совершил хотя бы одну сделку, делал это исходя из одной предпосылки. Мы хотим заработать денег или, по крайней мере, выяснить, можно ли это сделать хотя бы теоретически. Торговать просто из любви к искусству могут "не только лишь все" (с), потому что это требует постоянных и серьезных затрат. Реалии жизни таковы, что вряд ли у кого-то получается сразу "поставить руку" и начать показывать положительный результат на приемлемом временном отрезке. Чтобы у вас начало получаться, нужно сочетание четырех основных факторов. Это Знания, Деньги, Трудолюбие и Благоприятные окружающие условия. Если не хватает хотя бы одного из них, то шансы на успех обнуляются. Именно поэтому, прежде чем приступать к освоению какого-либо серьезного дела (а что может быть серьезнее, чем преумножение денег?) проверьте, есть ли у вас в наличии все эти четыре компонента.

Кто-то теряет деньги и уходит (чтобы вернуться), кто-то переходит в околорыночно-сервисную индустрию, а кто-то пытается найти того, кто мог бы реально показать результаты, к которым он стремился сам, но по каким-то причинам не достиг. Цели при этом преследуются самые разные. Один хочет понять, почему не получилось у него, но получилось у другого. Другой приходит к мысли: зачем мне беспокоиться самому, если можно просто взять и прицепить свою повозку к кому-то более успешному и бежать с ним в одном направлении. Тем более, что скорость этого движения можно задавать самому. Главное, чтобы "ведущий" бежал в правильном направлении, и самое главное — стабильно и не спотыкаясь.

Сегодня развитие рыночной индустрии вышло на такой уровень, когда практически любой, имея даже пару сотен долларов, может приобщиться к захватывающему миру финансовых рынков и гордо называть себя инвестором. Например, можно купить акции и другие ценные бумаги. Можно нанять личного управляющего. Любой из этих подходов имеет как свои положительные, так и отрицательные стороны. Финансовый успех всегда обеспечивается двумя основными факторами — выбором правильных активов и правильным управлением этими активами. Причем если один из этих факторов реализован на низком уровне, то добиться успеха крайне проблематично, даже если второй стоит очень высоко. Только симбиоз правильных активов и грамотного управления дает нам то, к чему мы стремимся, а именно — прирост наших финансовых средств на долгосрочной основе.

Если вкратце рассмотреть вопрос выбора правильных активов (а на эту тему написано огромное количество материалов), можно выделить основные тезисы, которые их характеризуют — это ликвидность, волатильность и надежность эмитента. Если выбранный вами актив обладает всеми этими перечисленными качествами, значит, можно перейти к вопросу управления им. В настоящий момент из всего огромного множества "правильных активов" вне конкуренции находятся те, которые эмитированы государством. Это валюты, государственные облигации и акции государственных или, в крайнем случае, окологосударственных компаний. И разумеется, особняком в этом списке стоят валюты, на правах самого правильного актива. Именно по этой причине они имеют самую большую ликвидность и волатильность.

Все мы разумные люди и должны понимать, что деньги можно заработать только там, где они обращаются. Там, где их нет и ликвидность рынка крайне низкая, шансов преуспеть мало (здесь я веду речь о системном успехе, а не разовом). Соответственно, большинство инвесторов и управляющих привлекают самые ликвидные и волатильные рынки.

С активами мы разобрались, теперь перейдем к вопросам управления.

Поиск самой резвой лошадки. Сервис "Сигналы"

Как было отмечено выше, самые правильные активы — это валюты, обладающие наивысшей ликвидностью, волатильностью и надежностью, к тому же торгуемые 24 часа в сутки. Поэтому было бы логично подробнейшим образом остановиться на вопросах торговли валютами. Как это делать самому, мы рассматривать не будем. Обратимся лучше к вопросу о том, как выбрать того, кто может это делать несравненно лучше, чем мы сами.

Сегодня есть довольно много сервисов, где успешные управляющие предлагают менее удачливым или более ленивым трейдерам свои услуги. Это явление получило название "социальный трейдинг". Есть на этом рынке и платные, и бесплатные предложения. Причем надо иметь в виду, что далеко не все платные услуги на деле стоят затраченных на них денег, а некоторые бесплатные — наоборот, вполне могут конкурировать по своим показателям с платными. Поэтому мы не будем воротить нос от бесплатных сигналов, а проанализируем их наравне с платными, из топа рейтинга. На данном сайте уже опубликован ряд статей о том, как выбирать подходящие сигналы. Отличие подхода, изложенного в этой статье, будет заключаться в том, что мы будем использовать дополнительные параметры для оценки, которые не входят в "стандартную поставку" и расчет рейтинга.

Для этого используем специально разработанный скрипт, который эти недостающие параметры нам даст.

Я не сильно ошибусь, если предположу, что подавляющее большинство подписчиков при выборе подходящего сигнала обращает внимание только на три (лежащих на поверхности) параметра, так называемые три "П"'. Это Прирост, Подписчики и Просадка. Разумеется, счета с отрицательным приростом мы принципиально не рассматриваем, хотя, по большому счету, они заслуживают отдельного исследования на тему "Как торговать не стоит." А вот те, кто прошел первоначальный фильтр, нуждаются в дальнейшем и пристальном изучении. Но прежде чем принять решение о подписке на сигнал, мы должны будем всесторонне рассмотреть множество сигналов и выяснить главное — Каким образом сформировалась прибыль, показанная в отчете? В конечном итоге это приведет к тому, что вы выработаете собственную методику анализа и отбора сигналов.

Многие возразят, что деньги не пахнут и совершенно неважно, как их заработал поставщик сигнала, ведь баланс растет. Я категорически с этим не согласен. Прибыль должна зарабатываться правильно, иначе высокая вероятность сбоя может свести на нет весь предыдущий успех. И я скорее отдам предпочтение тому управляющему, кто торгует не слишком прибыльно в процентном отношении, но правильно с точки зрения реализации сделок. Если же вас волнует абсолютная прибыль, то ее можно легко нарастить, увеличив объем сделок или фактическое кредитное плечо, соответственно, взяв на себя дополнительный риск.

Как известно, результаты, показанные в прошлом, не могут гарантировать их повторение в будущем, но мы знаем, что легальная деятельность, по крайней мере, не вызывает вопросов со стороны закона. Значит, корректные подходы к управлению не вызовут вопросов у квалифицированных инвесторов, которые будут анализировать статистику по сигналу и принимать решение о подписке.

Наверняка у тех, кто дочитал статью до этого момента, уже возник вопрос о том, что такое правильное управление. Начну с небольшой аналогии: правильная кладка кирпича — это когда стены получаются не только ровными, но и прочными. И здесь очень большую роль играет геометрия и качество самого кирпича. Даже если вы каменщик 80-го уровня, но кирпич рассыпается у вас в руках или он неровный, нужного результата не будет. В нашем случае роль кирпича выполняют сделки. Другими словами, управляющий, который работает правильно, должен делать идеальные сделки. Если говорить еще проще, то нам от управляющего нужен идеальный первичный результат — аналог качественного кирпича, из которого мы и будем "возводить свои конструкции". Преимущественное распределение сделок в сторону идеальных дает нам высокую степень уверенности в том, что вероятность сбоя минимальна.

Итак, мы постепенно пришли к понятию идеальной сделки. Чтобы не рассуждать дальше в сослагательном наклонении с приставкой "бы'" сразу введу несколько базовых ограничений. Первое — мы будем рассматривать только те события, которые произошли в промежутке между временем открытия сделки и моментом ее закрытия. Второе — то, что произошло до открытия или после закрытия сделки (например цена прошла 100500 пунктов после закрытия, которые мы упустили), будет браться в расчет только как примечание, которое можно принять во внимание, а можно не принимать. Исходя из вышесказанного, идеальная сделка — это сделка, которая сразу после открытия ушла в прибыль и закрылась по ТейкПрофиту. То есть в сделке за время ее жизни был полностью отработан весь ход цены, и при этом она не несла серьезных рисков инвестору, проводя в убыточной зоне большую часть времени.

Разумеется, в жизни идеальные сделки случаются не часто, поэтому это определение будет у нас своеобразным бенчмарком, по отношению к которому мы будем оценивать качество всех остальных сделок. И если у сигнала распределение большинства сделок близко к идеальному, значит, это тот сигнал, который мы ищем.

Любую отработавшую сделку можно оценить по двум базовым параметрам — Качеству входа и Качеству выхода.

Качество входа предполагает, что сделка за время своей жизни не несла серьезных рисков, то есть большей частью находилась в прибыли. Качество выхода характеризует тот процент прибыли, который удалось зафиксировать, по отношению к максимальной, теоретически возможной за период жизни сделки. Сумма этих параметров даст показатель качества сделки в целом. Количественно эти два показателя можно выразить в следующих формулах.

Качество входа K(In) = 1/(1 + MАE/Result)

Качество выхода K(Out) = Result/MFE

Где:

Result — Результат сделки.

МFЕ — Максимальная нереализованная прибыль.

MАE — Максимальный нереализованный убыток.

И сводный показатель K(Deal) = K(In) + K(Out)

Как вы понимаете, у идеальной сделки этот параметр равен 2. Все остальные сделки должны стремиться к этой величине.

Следующий показатель — комфортность сделки для инвестора. Что такое комфорт, каждый определяет для себя самостоятельно, но для инвестора, который вкладывает свои деньги в виртуального управляющего, это совсем не пустой звук. Многие, кто доверял свои кровные управляющему, наверняка отмечали странное и неприятное чувство, когда открытые позиции довольно долго болтаются в отрицательной зоне с тенденцией дальнейшего увеличения убытка. Другими словами, испытывали при этом жуткий дискомфорт. Так вот, комфорт — это чувство, противоположное дискомфорту, когда вы смотрите на эквити вашего счета и видите, что оно больше чем баланс. В такие моменты, вы, может быть, даже испытываете счастье и ощущение того, что жизнь удалась, а золотая жила найдена. Все эти рассуждения я веду именно с позиций инвестора и, скорее всего, они не очень понравятся управляющим. Тем не менее, если управляющий хочет быть востребованным у инвесторов с прицелом на долгосрочное сотрудничество, он просто обязан учитывать эти особенности психики нормального человека.

Итак, мы плавно подошли к вопросу о том, как количественно учесть такой субъективный параметр, как комфортность сделки? Здесь ключевым фактором будет не цена, а время. Нам надо рассчитать, какое время к общему времени жизни сделки она находилась в прибыли, а какое — в убытке. Чем дольше сделка проводит в убыточной зоне, тем менее комфортна такая ситуация для инвестора, и наоборот.

Чтобы это оценить, нужно проанализировать сделку на минутном таймфрейме. Независимо от того, на каком таймфрейме торгует управляющий, минутный масштаб — минимальный для МТ4, и только на нем мы можем получить максимально детальную картинку.

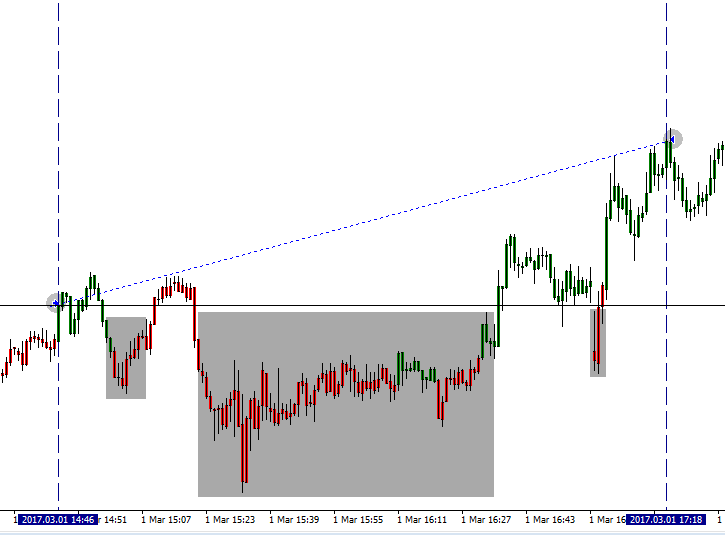

На графике время жизни сделки выделено двумя вертикальными линиями. Также отмечены уровень открытия сделки и момент ее закрытия. Дальнейшие расчеты мы будем вести относительно уровня открытия сделки. Как видно из рисунка, есть некоторое количество баров (см. серые прямоугольники), полностью сформированных ниже уровня открытия сделки на покупку. Для них цена High < OpenPrice. Также мы видим бары, полностью сформированные выше уровня открытия сделки, у них цена Low > OpenPrice. Первый тип баров максимально дискофмортен для инвестора, поскольку за все время формирования бара сделка находилась в убытке. Второй тип баров явно комфортный, ведь на их временном промежутке наблюдалась плавающая прибыль.

Чтобы ввести количественную характеристику, примем следующие условия. Комфортные бары будут иметь значение "1", дискомфортные "-1". Бары, которые формируются вокруг цены открытия ( у которых Low < OpenPrice, а High > OpenPrice) , будут иметь показатель "0".

Далее считаем соотношение "комфортных" или профитных баров к "некомфортным" или убыточным барам по следующей формуле:

K(Comfort) = (ProfitBars/TotalBars) - (LossBars/TotalBars)

Где:

ProfitBars — Количество баров, которые полностью сформированы в прибыльной зоне.

LossBars — Количество баров, которые полностью сформированы в убыточной зоне.

TotalBars — Общее количество баров за период жизни сделки.

Для сделок, открывшихся и закрывшихся в течение одной минуты, сразу примем этот показатель равным "1", ввиду того, что время удержания позиции было крайне малым, то есть инвестор просто не успевает испугаться.

Данный параметр будет иметь диапазон значений от "-1" до "+1": соответственно, от самого дискомфортного до самого комфортного.

Итак, мы получили два параметра, которые характеризуют качество сделки и ее комфортность с точки зрения инвестора. Теперь самое время рассмотреть их в целом как единый процесс торговли.

Примечание. Убыточные сделки я принципиально не рассматриваю, так как наша цель понять факторы, формирующие прибыль. Убытки воспринимаем как неизбежное зло и оцениваем только в целом и в пропорции к полученной прибыли. По большому счету, углубленный анализ убыточных сделок — это зона ответственности поставщика сигнала с целью повышения качества своей торговли.

Скрипт

Для получения исходных данных был разработан скрипт. Принцип его работы следующий: он анализирует данные по сделкам, доступные потенциальному подписчику сигнала во вкладке "Средства" на страничке Провайдера сигнала, под названием "История ". Файл истории можно свободно скачать в формате *.csv

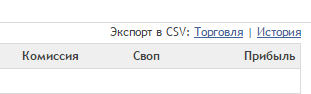

Для этого вам надо нажать на ссылку "История" и сохранить этот файл.

Для этого вам надо нажать на ссылку "История" и сохранить этот файл.

Далее скрипт считывает следующие параметры по сделкам:

- Дата/Время открытия сделки

- Инструмент

- Направление сделки

- Цена открытия

- Дата/Время закрытия сделки

- Цена закрытия сделки

Затем по этим параметрам он пытается воспроизвести все описанные сделки на котировках, которые предоставляет мой брокер. Если цены открытия или закрытия сделок не укладываются в диапазон на исторических котировках, то данная сделка помечается как "Некорректная цена открытия или закрытия" и в дальнейших расчетах не участвует. В процессе работы также пришлось решать задачу по синхронизации времени котировок у разных брокеров. Как выяснилось, свой собственный сдвиг по времени от GMT норовит установить едва ли каждый брокер.

Поговорим о том, что касается расхождений. Я использовал терминал от компании "А..." с реальным торговым сервером S... . Все параметры сделок сравнивались именно по котировкам с данного сервера. Что в итоге получилось? После обработки данных лидеров рейтинга по счетам для МТ4 из 5 сигналов, разброс по соответствию котировок между торговыми серверами провайдеров и сервером моего брокера составил от 27,3% до 99,6 % от общего количества прибыльных сделок. При этом я установил довольно большой параметр возможного проскальзывания, равный 50 (!) пунктам (5-знак). Этот параметр позволяет задать диапазон возможного расхождения цен у разных брокеров, чтобы учитывать по возможности больше сделок.

При этом всю историю минутных баров я заблаговременно не только загрузил, но и перезаписал заново, чтобы по максимуму исключить наличие "битых" баров в ценовых рядах.

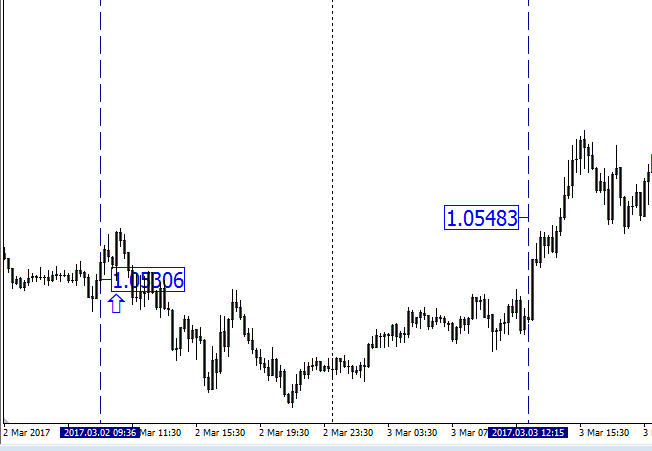

Для иллюстрации расхождений рассмотрим одну сделку, параметры которой выделены на рисунке.

Расхождения имели вид как на рисунке ниже.

Здесь вертикальные пунктирные линии — это моменты открытия и закрытия сделки, ценовые метки — это цены исполнения сделки на мастер-счете. А теперь сравните эту картину с теми ценами, которые были на графике моего терминала. Открытие сделки нормальное, практически по одной цене, а вот к закрытию есть вопросы. И если таких сделок очень много от общего количества, то подписка на такой сигнал не принесет вам ничего, кроме головной боли и убытков.

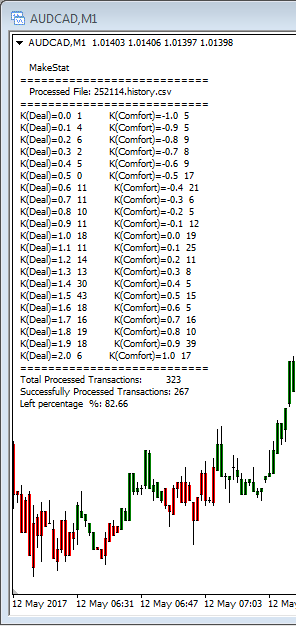

На рисунке ниже показан результат работы скрипта на графике. Рассчитана таблица значений для построения диаграммы распределений и процент соответствия котировок — 82,66%. Из показателей видно, что параметры 56 сделок не укладывались в ценовой ряд котировок, предоставляемый моим брокером, даже при использовании проскальзывания.

Какие выводы можно из этого сделать?

Первое. Не все то золото, что блестит. Если по большей части сделок имеются такие крупные расхождения, то использование этого сигнала для подписки чревато негативными последствиями.

Второе. Чтобы избежать подобных расхождений, некоторые рекомендуют открывать счет у того же брокера, что и у мастер-счета. Но что делать если меня устраивает мой брокер и я не совсем доверяю другому? Самое логичное — обращать внимание преимущественно на сигналы, которые транслируются с того же торгового сервера, что и ваши котировки. Второй путь — искать такие сигналы, у которых с вами минимальные расхождения по котировкам.

Чтобы показать это более наглядно, приведу несколько диаграмм распределений. За исходные данные была взята история сделок лидеров (ТОП-5) официального рейтинга (на момент написания данной статьи), среди сигналов для МТ4.

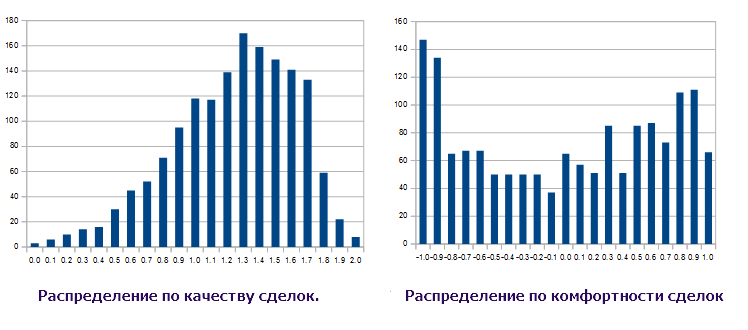

№1 рейтинга. ID сигнала 129797.

Из 1563 прибыльных сделок успешно обработано 1557 (99,6%). Это означает довольно высокое соответствие котировок между торговым сервером провайдера и сервером моего брокера. 0,4% сделок — это расхождения по ценам, пример которых был описан выше. Что касается диаграммы распределения по качеству сделок, то можно увидеть, что большинство сделок имеет довольно высокое качество, "горб" распределения приходится на "1.3-1.4", что близко к нормальному среднему уровню. А вот распределение по комфортности сделок лично меня совершенно не устроит, так как есть довольно большое количество сделок, которые долгое время проводили в убыточной зоне. Данный управляющий совершенно не жалеет нервы своих подписчиков. К тому же "горб" распределения смещен влево, что не очень хорошо.

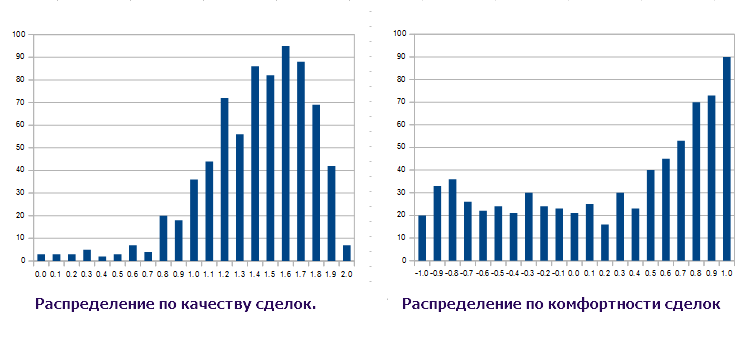

№2 рейтинга. ID сигнала 129369.

Из 1900 прибыльных сделок успешно обработано 745 (39%). Мы наблюдаем очень низкий показатель соответствия котировок, поэтому данный сигнал мне совершенно не подходит. Но вот если посмотреть на диаграммы распределения по качеству сделок и по комфортности, то он показывает очень высокий результат. Этот сигнал можно рекомендовать тем трейдерам, у кого с ним минимальное расхождение по котировкам.

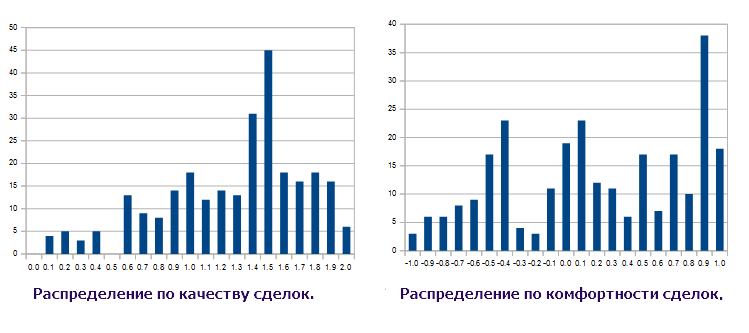

№3 рейтинга. ID сигнала 252114.

Из 315 прибыльных сделок успешно обработано 268 (85,6%), то есть показатель соответствия котировок довольно высок. Перейдем к диаграммам распределения. По качеству сделок "горб" приходится на "1.5". Это выше среднего и вполне приемлемо. Но в распределении комфортности сделок картина смазанная. Это может говорить о том, что у управляющего нет четкой системы выхода из сделки: часть сделок пересиживается, а из части он выходит вполне комфортно для подписчика.

№4 рейтинга. ID сигнала 274582.

Из 348 прибыльных сделок успешно обработано 95 (27,3%), и это — при установленном проскальзывании в 50 пунктов! Крайне низкий показатель соответствия котировок. Между тем, диаграммы распределения показывают уровень выше среднего. Значит, сигнал вполне можно рассмотреть для подписки, при условии не такого катастрофического расхождения в котировках.

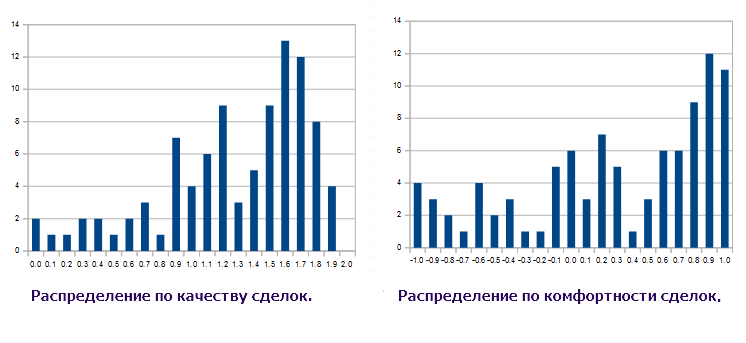

№5 рейтинга. ID сигнала 250456.

Из 95 прибыльных сделок успешно обработано 93 (97,9%). Показатель соответствия котировок очень высокий: "горб" распределения по качеству сделок приходится на 1.6. Это выше среднего. Распределение по комфортности сделок тоже выглядит неплохо. Данный сигнал вполне можно рассмотреть для подписки. Из недостатков можно выделить очень малое количество сделок, закрываемых по TakeProfit.

Что можно из всего этого извлечь?

Из пяти сигналов, составляющих ТОП-5 рейтинга, однозначно подходят под мои условия только 2, у одного из которых обнаруживается недостаточное соответствие котировок. Разумеется, если вести подобные расчеты дальше вглубь рейтинга, можно вполне найти достойные сигналы. Но чем дальше "в лес", тем ниже показатели, а значит, нужно проводить большой объем расчетов, чтобы обнаружить нечто подходящее. И здесь совершенно неважно какую доходность показывает сигнал: главное — чтобы у него были в "норме" показатели качества, комфортности сделок и, конечно же, минимальная просадка и максимальный процент прибыльных сделок в истории.

В качестве вишенки на торте приведу обработку одного довольно популярного бесплатного сигнала. Чтобы меня не обвинили в рекламе, я не буду приводить его ID, но скажу, что это один из старейших сигналов в Сервисе (ему уже более 150 недель). Комментировать результаты, думаю, тоже будет излишним, просто приведу процент соответствия котировок между нашими серверами — он составил 71%.

Красиво, что тут еще сказать!

Как рассчитаны коэффициенты качества и комфортности сделок, я описал выше. Теперь самое время попытаться сделать первые выводы.

В первую очередь, нужно обращать внимание на показатель соответствия котировок между торговым сервером вашего брокера и сервером провайдера. Даже если провайдер "рисует" идеальные сделки с коэффициентом "2", это вовсе не означает, что вы нашли грааль. Он вам может банально не подойти по причине того, что его сделки на вашем терминале будут отрабатываться совсем не так как на мастер-счете. Если же расхождения минимальны, то можно переходить к рассмотрению других параметров, в том числе по качеству и комфортности. Но вначале, разумеется, нужно отфильтровать сигналы по общепринятым показателям, таким как Прибыль, Просадка, Срок жизни счета, Процент прибыльных сделок и др.

Если же вы решаете пользоваться сигналами с того же торгового сервера, что и ваш, то будьте готовы к тому, что показатели этого сигнала могут оказаться средними или даже ниже среднего.

С какими трудностями я столкнулся в процессе анализа сигналов от разных поставщиков?

Изначально моей целью было разработать методику расчета собственного рейтинга сигналов. Согласно данной методике, я собирался отбирать сигналы, наиболее подходящие лично под мое восприятие того, как должны совершаться сделки. Я думал, что учитывая довольно большое количество сигналов на Сервисе, эта задача не будет чересчур сложной и я без особых затрат найду то, что мне нужно. Но, как говорится, жизнь диктует свои реалии. Эти реалии выражались в том, что есть два момента, которые могут сильно усложнить жизнь потенциальному подписчику. Первый — это различие (порой значительное!) котировок у различных брокеров, скорее всего, вызванных разными условиями фильтрации потока цен на торговых серверах. Второй — сильное сужение количества потенциальных сигналов, которые не только удовлетворяют инвестора по параметрам качества сделок, но и обладают минимальным расхождением котировок с вами. И самая большая трудность — в том, что для поиска "жемчужины" придется почти в ручном режиме перелопатить тонны информации. Признаться, я был сильно удивлен этому обстоятельству, но "нельзя отвергнуть то, что реально" (с).

Очень ВАЖНО! Чтобы результаты ваших расчетов были максимально корректными, обращайте самое пристальное внимание на качество истории котировок, закачанных на ваш компьютер. От этого зависит, какой процент сделок будет успешно обработан. Если в вашей истории есть дыры, "битые" бары или просто ее будет недостаточно, то ваши расчеты не смогут считаться репрезентативными. Также обращайте внимание на вкладку "Распределение" на странице сигнала. Там перечислены все инструменты, по которым генерируются сигналы. По всем этим инструментам вам нужно будет закачать себе качественную историю котировок.

Как искать нужный сигнал?

Для начала надо составить два списка потенциальных сигналов.

В первый список войдут сигналы, подходящие по обычным стандартным критериям, предложенным в качестве параметров поиска. Таким параметром может быть Рейтинг, Просадка, % прибыльных сделок, Срок жизни счета и пр. Далее, используя скрипт, рассчитываются другие параметры, главный из которых — процент соответствия котировок между сервером вашего брокера и сервером провайдера. Если выбранный вами сигнал проходит по параметру соответствия котировок, анализируете дальше: оцениваете диаграммы распределения качества сделок и комфортности. Эту процедуру придется проделать с каждым сигналом, прошедшим первоначальный фильтр.

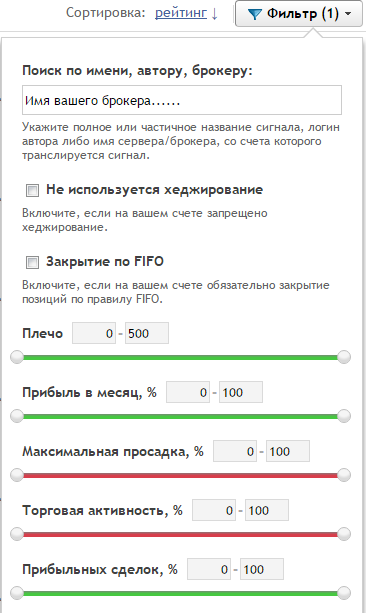

Во второй список войдут потенциальные сигналы, которые базируются на том же торговом сервере, что и вы. Для отбора таких сигналов нужно в опции Фильтр, в поле "Поиск по имени, автору, брокеру:" ввести имя вашего брокера.

После этого у вас на экране появится список сигналов, которые транслируются с серверов вашего брокера. Для большей уверенности вначале анализируйте те сигналы, у которых совпадают названия ваших торговых серверов, затем все остальные, и уже из этого списка отбираете потенциальные сигналы.

Пошагово технология отбора сигналов выглядит следующим образом:

- Формирование списка сигналов, прошедших первоначальный отбор.

- Формирование списка инструментов, по которым совершались сделки на выбранных вами сигналах.

- Закачка, а лучше — перезапись истории котировок по этим инструментам.

- Загрузка файлов истории сделок по выбранным сигналам.

- Обработка файлов истории сделок с помощью скрипта.

- Анализ результатов, выданных скриптом.

- Формирование окончательного списка сигналов, пригодных для подписки конкретно под ваши условия.

Как показало мое небольшое исследование, сигналы из топа официального рейтинга занимают свои позиции вполне заслуженно. Но к сожалению, далеко не каждым сигналом лично я мог бы воспользоваться с моего торгового терминала. Менять брокера — весьма хлопотное занятие, и не всегда оно того стоит. Целесообразным это выглядит, когда, например, стоит вопрос о диверсификации крупных сумм, причем не только по отдельным счетам и сигналам, но и по различным брокерам.

Что нужно знать, чтобы не было мучительно больно?

Управляйте рисками. Любая стратегия управления рисками — диверсификация и лимитирование. Не ставьте весь свой капитал на один сигнал. Подписывайтесь на многие. И помните: диверсификация начинается с цифры "3", то есть, чтобы диверсифицировать свои риски, вам нужно распределить свой капитал как минимум на три части и каждую вложить в независимый актив. Чем выше степень диверсификации, тем лучше.

После того, как сигналы выбраны, нужно приступить к следующему этапу — тестированию в реальных условиях, но на минимальных объемах.

Ограничивайте размер убытков по каждой части вашего капитала. Если по какой-то части вы вышли на лимит убытков, то прекращайте подписку без сожаления. И помните: чтобы системно получать рост вашего капитала, надо подходить к этому процессу также системно.

Заключение

Вполне возможно, в работе скрипта найдутся отдельные недочеты, которые будут обязательно исправлены, но свою основную роль на текущий момент он вполне выполняет. Самый ценный анализ всегда бывает основан на обработке первичных данных, тех самых "кирпичиков", из которых в конечном итоге получается результат. В результате мы получили ответы на вопросы о том, за счет чего образуется прибыль на том или ином сигнале, насколько системен подход провайдера и какую долю в результатах занимает случайность.

Скрипт выложен в Маркете, где вы можете максимально подробно познакомиться с его работой, посмотрев демонстрационный видеоролик. Желающие обсудить методику и вопросы выбора сигналов приглашаются в комментарии к этой статье.